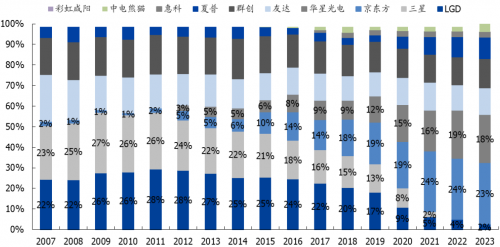

全球液晶面板行业重组整合加快,三星和LGD关闭产能,友达和群创不新增产能转型利基市场,三星和中国电子转让产能寻找接盘方,TCL华星和京东方具有新的10.5/11代线产能释放,液晶面板行业从多头竞争加速走向双寡头时代。

随着液晶面板行业竞争进入尾声,行业洗牌基本完成,TCL华星和京东方所占市场份额大幅领先,有望获得全球40-50%份额,逐渐掌握千亿美元显示面板市场的定价权,维持毛利率稳步上行。

产能关闭类:三星、LGD,产能逐步减少

从2019年三季度开始,日韩面板制造厂接连宣布将要削减液晶面板产能,其中三星(SDC)计划于今年第四季关闭全部的液晶面板产线,乐金显示(LGD)将结束韩国本土电视面板生产,只保留广州工厂的TV面板产能。

其中,LGD公司在韩国本土的大尺寸液晶面板产线为P7、P8产线,设计产能分别为230K/月、260K/月。预计P7线将于年底关停全部产线,P8线在年底将关停所有TV产线,余留60K/月的IT面板产能。

三星公司在韩国本土的大尺寸液晶面板产线为L7-2、L8-1、L8-2产线,设计产能分别为160K/月、200K/月和150K/月,公司计划在2020年底之前将所有产能全部退出。

产能维持类:友达、群创,不新增产能,转型利基市场

2017年四季度以来,面板价格进入整体下降过程。虽然2020年一季度有所抬头,但需求端受疫情影响重新向下。有别于中国大陆面板厂有政府补贴及自家品牌维持需求、韩国面板厂有自家品牌维持需求,中国台湾面板厂相较之下显得弱势。

在全球面板盈利能力持续向下,中国台湾面板厂产业去化速度加快。近年来,中国台湾面板厂在液晶面板方面扩产保守,不打产能竞赛,友达、群创已经连续十个季度收入同比增速为负数。如今,中国台湾面板厂更加专注于拉抬利基型产品比重。

产能增长类:TCL华星、京东方,具有新的10.5/11代线释放

TCL华星t6项目于去年四季度达产,今年将满载生产。t6项目是第11代TFT-LCD及AMOLED新型显示器件生产线,主要产品包括43-75吋液晶显示屏、OLED显示屏、超大型公共显示屏等,设计产能9万片/月。

TCL华星t7项目总投资426.8亿元,是全球最高世代线第11代线,也是TCL华星布局超高清新型显示器件的标志性项目,主要产品是8K超高清大尺寸显示屏,设计产能9万片/月。4月30日,TCL华星t7项目顺利完成首台CVD、PVD和曝光机搬入,搬入仪式在深圳市光明区TCL华星G11产业园举行。TCL华星t7项目从主厂房封顶到主设备搬入仅用时不到5个月,较原计划提前将近1个月。目前已进入相关设备安装、调试和投产的关键阶段。t7项目建成后,TCL华星大尺寸产能面积市占率将上升到全球第二位。

随着TCL华星t6、t7项目各产线的陆续投产,至2023年,TCL华星大尺寸出货面积5年复合增速(CAGR)为17%,中小尺寸出货面积5年复合增速(CAGR)为26%。

产能转让类:三星、中国电子,寻找接盘方

三星除了关闭液晶面板产线,还将转让部分液晶面板产线,比如三星苏州8.5代线,其设计产能110K/月。据估计,2019年,三星苏州工厂约占三星液晶面板产能的27%,占全球大型面板产能的2.8%。

在接盘三星苏州8.5代线,谁更能近水楼台先得月?据了解,三星苏州8.5代线共有三大股东:三星Display、苏州工业园区国有资产控股发展有限公司、TCL华星,它们分别持有该条产线60%、30%和10%的股份。其中TCL华星是TCL科技子公司,TCL科技将近水楼台先得月,在拿下三星苏州8.5代线有望抢占先机。

除了三星苏州8.5代线要转让的,中电熊猫旗下面板产线也加入转让行列。中电熊猫主要从事液晶面板的研发、生产和销售,在南京拥有两条产线,一条是6代液晶面板生产线,一条是8.5代液晶面板生产线;在成都拥有一条8.6代液晶面板生产线。这三条产线由华东科技统管,出现了不同程度的亏损,2019年在液晶面板行业不景气的情况下南京中电熊猫8.5代线业绩进一步恶化,让华东科技大幅亏损,面临退市的风险,从去年年底华东科技就开始寻找接盘侠,希望扭转局势。

在面板价格处于低谷的阶段,收购者敢于发起收购中电熊猫旗下相关液晶面板产线,他们在经营效率、产品创新、终端客户等方面,必有过人之处,唯有如此,才能盘活收购来的面板产线。目前符合这些标准的收购者并不多,TCL科技符合这些条件的公司之一。

如果TCL科技成功收购三星苏州8.5代线和中电熊猫,届时,TCL科技将有4条8.5代线、一条8.6代线产能、两条11代线,将在大尺寸液晶面板市场与京东方平起平坐。

在液晶面板产业退场潮和并购潮的助力下,以及行业头部企业自身产能建设的稳步推进下,液晶面板行业头部集中化趋势显著。行业双寡头已成定局,2021年TCL华星和京东方产能占比达40%,考虑行业出清及潜在外延并购机会,双寡头有望迈向50%+市场占有率。

随着液晶面板行业集中度提升,今年将开启液晶面板周期属性减弱的新纪元,行业双寡头(TCL华星和京东方)逐渐掌握千亿美元显示面板市场的定价权,面板价格的波动逐步趋于一个合理的区间,价格上行的大周期已经开启,投资回报率逐步提高。面板头部厂商TCL华星优势明显,有实力在行业低谷期兼并收购,赶在行业上升期间释放产能,坐享周期性变弱带来的长期盈利红利。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )