本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

疫情中最大的赢家可能就是亚马逊了。居家令下,电商成了为数不多的生活必需品的承载体,而亚马逊的另一重要业务——云服务,更是任何线上服务的基础设施之一。也难怪亚马逊在这经济危机的一年,业绩表现反而超过以往。

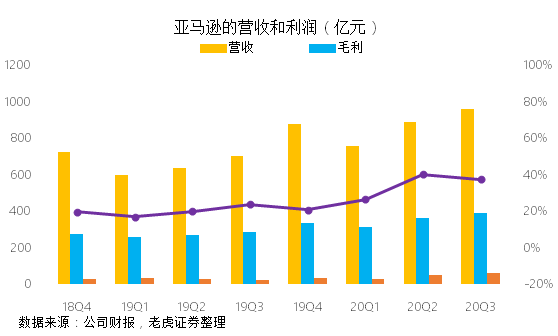

10月30日凌晨美股盘后,亚马逊发布了2020财年第三季度财报。其收入为961.45亿美元,较去年同期的699.81亿美元增长37%,也超过华尔街一致预期调整后净利润63.31亿美元,同比增长197%;摊薄EPS12.37美元,去年同期为4.23美元。

亚马逊也是为数不多的经济不景气的情况下继续大规模招聘的公司之一。截止Q3,它在全球拥有了超过112万名全职员工,同比增长50%。同时,亚马逊还增加了最低工资标准。

自始至终的优等生

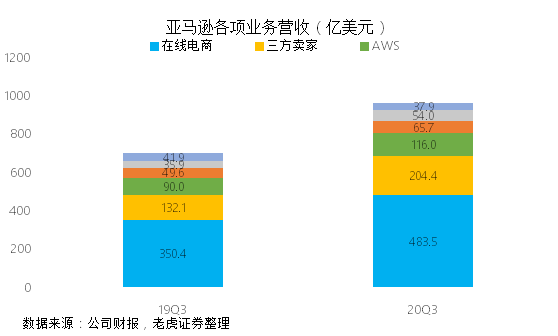

从业务上来看,亚马逊的收入和利润都进入了“加速收获期”。按地区分类,Q3北美核心业务销售额594亿美元,比去年同期高出39.2%,国际业务增长也相似,从183亿美元增长到252亿美元,同比增速37.2%。即便增速最慢的AWS云服务部门,销售额仍有29%的增长,至116亿美元。

具体按照业务线分类的话,电商方面的销售额为483.50亿美元,同比增长38%,实体店的销售额为37.88亿美元,同比下降10%,第三方卖家服务的净销售额为204.36亿美元,同比猛增55%,订阅服务的净销售额为65.72亿美元,与去年同期的49.57亿美元相比增长33%。显然,三方卖家在本季度的增长是一大亮点,随着欧美第二波疫情袭来,亚马逊的线上电商服务将持续获利。

值得注意的是,亚马逊Q3其他业务的销售额也同比增长51%至53.98亿美元,这部分主要是广告、流媒体订阅、智能设备以及其他业务等。在疫情刺激下,在线娱乐业务继续火热,并顺带相应的广告,和它的电商成为一整个完整的商业循环。

云业务变弱了吗?

我们看到,曾经一枝独秀拉动亚马逊整体高增长的云业务AWS,最近已成为亚马逊发展最缓慢的部分。但是也要看到,这块业务的整个的体量已经较大,29%的增速,其实也已经超过大部分分析师的预期(约27-28%)。同时,亚马逊的云业务已经成熟,利润率在不断上升,从去年的为25.1%上升至今年的30.5%。

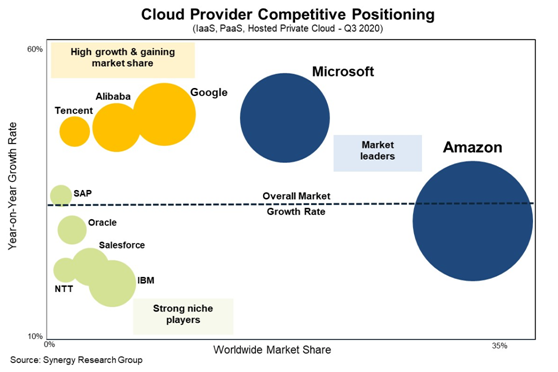

根据SynergyResearch的行研统计,亚马逊AWS的市场份额目前保持在33%左右的水平,第二名的瑞软Azure目前已经超过18%。谷歌、阿里和腾讯的云服务加起来大概有17%左右。随着这次微软和亚马逊财报的公布,这几家的市场份额也许还会有调整。

不过整体看来,亚马逊一家独大的时代已经过去了。

一方面,云服务基础架构,也是需要不断进行更新的,而微软、谷歌以及阿里、腾讯这样的公司都有实力在占据更高的市场份额,云服务市场的寡头在可以形成一个新的市场平衡。

另一方面,亚马逊AWS对公业务的订单占据较大份额,可以说比较稳定,但跟企业订单相比,增速优势并不明显。

在疫情中,亚马逊AWS也迎来了很多机会,比如每年处理270亿笔交易的支付公司Global Payments、疫苗研发企业Moderna、线下同线上的连锁餐厅Jack in the Box、顶级视觉效果公司Weta Digital等等。同时,亚马逊也并没有停止对AWS的技术更新,AWS宣布全面提供托管服务Amazon Braket提供开发环境帮助客户探索和设计量子算法。

此外,美国的5G虽进展缓慢,但AWS宣布在亚特兰大、波士顿、纽约、旧金山湾区和华盛顿特区的全面上市AWS Wavelength,从而使开发人员能够通过部署AWS计算和部署功能,为移动设备和用户提供超低延迟的应用程序存储在Verizon的5G边缘网络。

亚马逊的云业务并没有变弱,只不过有些很多技术上的更新需要多个领域同时进步,下一次爆发可能需要更多的5G商用化场景。

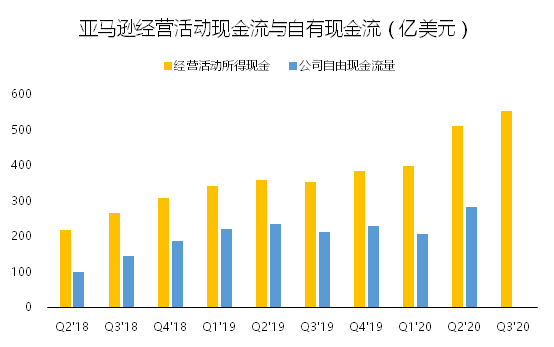

强大的现金流提升公司估值

亚马逊过去12月的运营现金流增加了56%,达到553亿美元,去年同期的运营现金流为353亿美元。同事,过去12月的自由现金流增加至295亿美元。强大的现金流保障了公司业务的顺利推进,并提升公司内在价值。

总得来看,亚马逊云服务的领先地位以及后继勃发的能力、自营和三方电商业务的再次爆发、零售和娱乐业务在疫情中的利好,完全支撑得起目前的估值。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )