携程在春节前已向港交所递交了二次上市的申请。

这并不是携程第一次传出赴港上市的讯息,阿里赴港二次上市后,携程就曾传出过赴港二次上市的信息。

众多企业纷纷选择赴港二次上市,是因为中概股在美国资本市场面临诸多不确定性。除携程外,百度、哔哩哔哩、腾讯音乐、欢聚集团等中概股均有关于回港二次上市的传闻。

或因此消息刺激,携程美股当天盘中一度大涨8.03%,截至收盘涨幅缩至2.63%,报38.99美元/股,总市值231亿美元(约合1491亿元人民币)。第二日携程股价也呈上涨之势,截至2021年2月22日收盘,携程股价收40美元/股。

携程股价时隔一年半之后,终于再次站上40美元。曾因股价走低,被迫多次调整股权激励计划的携程,二次上市可以拯救它吗?

作为上市公司优先选择的股权激励(ESOP)合作伙伴,让老虎证券ESOP团队带你一探究竟。

携程复杂的股权激励计划

根据携程2020年财报显示,在上市的18年中,共做过5次股权激励计划,分别是2017年全球股权激励计划、2007年股权激励计划、2005年员工股票期权计划、2003年员工期权计划和2000年员工股票期权计划。

财报显示,2000、2003、2005、2007年发布的股权激励计划的基本条款相似,且均已到期。这些股权激励计划的目的是吸引和留住最合适的人员担任重要职务,激励员工,高级管理人员和董事,并促进企业业务的成功。

值得一提的是,2017年董事会通过了全球股权激励计划后,但携程分别在2018年和2019年两次修订此项股权激励计划。

2017年通过的《全球股权激励计划》规定,在2020年的第一个营业日,最多发行10,361,055股普通股作为奖励,激励方式为股票期权。

2018年薪酬委员会和董事会对《全球股权激励计划》进行修订,增加了该股权激励计划发行的股票数量。

2019年,携程再一次修改了该计划。其规定符合股权激励的员工,可以用每四份普通股期权交换一份新的期权,其行权价为0.01美元,归属时间不变。修改完成后,先前的835,849股普通股期权被换成209,026股新的期权。

截至2020年2月29日,携程发行了6,755,143股期权和473,453股限制性股票。

那么携程为什么要两次修改2017年制定好的股权激励计划方案呢?

换股的原因是其“稳定”的股价

携程的低价期权置换方案是有原因的。

携程董事会在2017年6月批准了通过《全球股权激励计划》,次年2月就发出首批期权,行权价约为40美元/ADS。但随之而来的是携程的股价骤降,期权直接潜水。

2019年携程的股价有涨有跌,但依然涨至期权的行权价。低迷的股价使得股权激励的效果大打折扣。

针对潜水的期权,2019年12月,携程不得不采取了低价期权置换方案。

参考2018全年平均股价40.76美元/ADS作为置换门槛,在2017年激励计划授予的行权价格超过40美元/ADS,则有资格参与置换,兑换比例为4:1。置换后的结果为835,849股期权转为 209,026股新期权。

携程通过这波操作,消耗的激励资源减少,员工期权获益从0转化为当时的股价,当然也保留了期权行权时点的灵活性。

值得一提的是,这并不是携程第一次调整其股权激励计划。

频繁调整,热衷期权

一般来说,公司上市前一般会选择期权,而上市后常用的股权激励方式为限制性股票单位(RSU),但携程热衷于期权。

携程发布2017年的股权激励计划中的期权潜水,并非其第一次遇到这种情况。在上市的18年中,已经调整过很多次股权激励计划。

1、2009年2月,受美国金融危机影响,携程批准了根据2007年股权激励计划下于07和08年已授予未归属的期权,按照2009年2月10日每股收盘价$4.77/ADS进行新的授予。并调整的当时期权的总量,调整后为160万,公司为此也额外支出1500万美元的财务成本。

2、2009年12月和2010年2月,2005年和2007股权激励计划均在有效期内。因此针对2005 - 2007年及之后授予的期权,行权有效期由5年延长至8年,其他的规则保持不变。

3、2012年1月,携程将行权价高于120美元/股的期权,按4:1的比例转换为RSU。2012年1月,1,901,372股期权置换为475,343股RSU。

携程修订股权激励计划的大部分原因是其股价的下降。当其股价低于行权价时,其期权就会潜水,所以就不得不做出调整。

那么携程的股价波动为何会如此之大,且经常处于下跌状态呢?

携程股价不涨之谜

携程2003年就赴美上市,上市18年,在资本市场上动作频繁。若不是受到疫情的影响,其业绩一直保持持续增长的趋势。

但是携程的股价却和其业绩的走势不同,波动很大。携程的股价最高曾达到114.72美元/股,但在2020年3月18日,跌至20.1美元/股,之后又逐步回暖。

携程主要从事向超过五千余万注册会员提供包括酒店预订、机票预订、度假预订、商旅管理、高铁代购以及旅游资讯在内的全方位旅行服务。

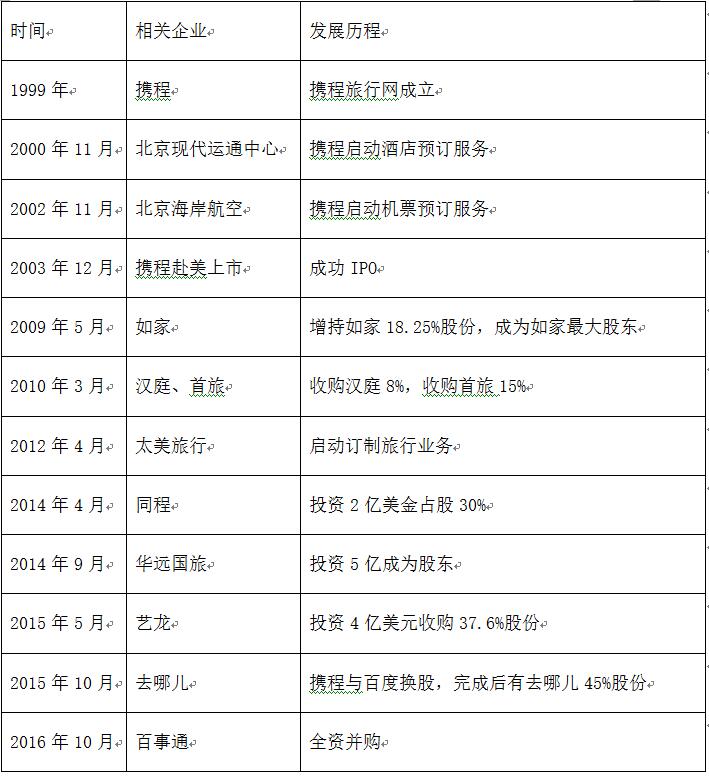

携程上市后在资本市场上的动作也很频繁:

从携程近几年的资本操作来看,陆续完成了对同程、艺龙、去哪儿的控股或收购,属实是OTA(在线旅游行业)的龙头。

那么作为OTA龙头的携程,股价上涨却如此困难呢?

影响公司股价的因素有很多,首先疫情对旅游业务平台的业务冲击很大。

根据携程的财报显示,携程在2019年业绩达到顶峰,营收达到357亿元,但2020年的携程受疫情影响落入低谷。

2020年初爆发的新冠肺炎疫情,让全球旅游业都开始面临巨大的不确定性,携程也未能幸免。

2020年第一季度,携程第一季度净营收为47亿元,与去年同期相比下降42%,但净亏损达到53.38亿元,第二季度净亏损为4.72亿元,净亏损缩窄。第三季度,携程逐渐转向盈利,净利润15.81亿元。

携程的股价也在2020年3月18日,跌至20.1美元/股,之后有所增长。可以看出,疫情对携程的业绩有很大的影响,业绩的好坏则直接影响公司的股价涨跌。

除此之外,携程自身股本的增发,也对其股价造成了一定的影响。

从2014年2月28日到2019年2月28日,携程通过增发将股本从3291万股扩张到6948万股,增长111%。但增发股本并未带来相匹配的业绩增长,这直接导致了携程股东的权益被稀释。

阿里和美团也在积极部署旅游市场,携程的压力并不小,加上近几年携程收入增速放缓带来的估值下降,携程的股价没有持续上涨,也就顺理成章了。

总结:

携程在股权激励方面热衷使用期权,但目前股价虽然趋于稳定,但依然处于震荡阶段,不如直接使用限制性股票更加方便快捷。

另外,携程在业绩、股价双双稳步上升的情况下,再次启动上市计划可谓明智之举,但目前疫情还未完全过去,旅游业的复苏存疑,所以此次携程能否成功赴港二次上市,还存在一定的未知数。

老虎ESOP业务提供从方案设计到授予、归属、行政审核及数据管理等一站式解决方案。作为新经济公司,老虎证券经历过从激励到上市的全过程,其专业团队综合人力、法务、财务、税务四大核心因素,量体裁衣设计更适合中国公司的激励方案,大大提升企业管理效率。极佳的系统稳定性和安全性,以及依托于强大技术的快速响应及定制化能力让老虎ESOP成为上市公司优先选择的ESOP服务伙伴。

目前,老虎ESOP签约客户包括小米、理想汽车、声网、周黑鸭、一起作业、和铂医药、秦淮数据、洪恩教育等,美股、港股市场累计服务客户已超百家。

更多内容请关注老虎ESOP微信公众号“TigerESOP股权激励”,获得更多ESOP信息

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )