“趋势为王”被视作投资界的公理。而这几年来,伴随数字化浪潮愈演愈烈,企业上云可说是表现最为明显的趋势之一,而在去年疫情催化下,这把火无疑烧得更旺了,同时还一并引爆了云计算板块市场情绪,自去年初以来,港美SaaS板块去一路青云直上。

在市场狂欢过后,这些“起飞”的SaaS企业含金量又有多高呢?显然不容忽视。参考下云计算发迹更早的海外市场,或许可见一斑。根据海外巨头的发展路径,主流机构将SaaS厂商划分为云原生和云转型两类。顾名思义,前者指创立初就定位为SaaS或从事SaaS业务的企业,例如Salesforce;后者则指传统软件厂商转云这一类,比如像Adobe、Oracle、Microsoft等全球知名软件厂商等。目前来看,国内显然基本上都属于此类。因此,在转云大趋势下,SaaS业务渗透深度无疑决定了这些SaaS厂商的成色。

而在国内开发者通信服务领域,极光(JG)应该算得上是一只纯正的SAAS概念股。公司为顺应产业化升级潮流,自2019年第三季度起战略性退出精准营销业务,并于去年底彻底剥离该分部,现已完成蜕变,并于今年首季财报中得以验证。

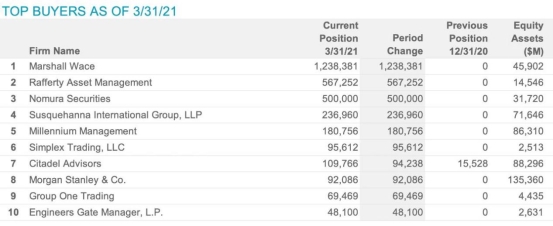

与此同时,被视为“市场风向标”的13F报告也显示出,今年一季度,多家知名海外资产管理公司,比如全球顶级对冲基金Marshall Wace、千禧资产管理公司(Millennium Management)、以及全球顶尖投行摩根斯坦利(Morgan Stanley)等等首次建仓以及加仓极光。这种种迹象显示出,实现“质变”的极光正迎来自身的高光时刻。

(来源:纳斯达克及Form 13F报告)

而在这一领域,也诞生了像Twilio这样的大牛股。自2016年上市至今,Twilio实现了五年接近15倍的传奇,目前总市值在650亿美元以上(约合人民币4225亿元)。背后如此充满想象力的市场,这也难怪机构投资者会趋之若鹜,而Twilio显然也成为了国内该领域厂商纷纷追赶的对象。

(来源:GOOGLE财经)

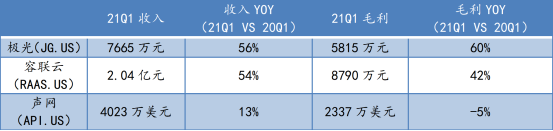

而除了极光之外,我国云通信市场目前还有两家在美上市的代表企业,分别是容联云(RAAS.US)和声网(API.US)。此前,我们曾在《极光、容联云和声网,谁将是中国的Twilio?》详细阐述过三家的业务模式和特点,并通过综合比较相关核心财务指标,发现极光实力突出。如今,其在完全转型为SaaS型厂商之后,一些优势也更为明显,并在Q1财报中表露无疑。

1.成长性:极光领跑,容联云居前

在完全退出精准营销业务之后,今年一季度,极光的收入已完全来自于SaaS业务。如下图可看出,不论是从收入还是从毛利增速来看,极光与容联云明显居前,极光更是处于领跑位置,成长性突出。毛利增长大于收入增长,意味着毛利率在提升;毛利增长小于收入增长,表明毛利率在降低。毛利率的高低和趋势也反应出收入质量的高低。极光的毛利增长要明显快于营收增长,这说明极光的商业模型拥有更强的经营杠杆效应。

(数据来源:公司财报;注:极光已剥离精准营销业务)

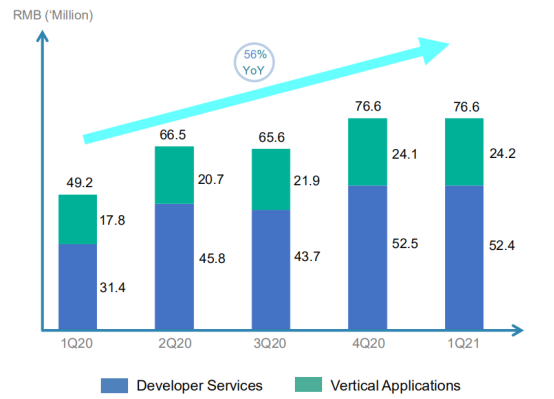

按官方分类口径,极光的SaaS业务进一步精简为两部分,分别是1)开发者服务,包含开发者订阅服务和增值服务;2)行业应用,包括行业洞察(为互联网企业和投资人这类特定需求的客户实时行业洞察)、金融风控(帮助消费金融类金融机构客户做风险评估)和商业地理(分析人流和画像,帮地产、零售企业等客户做出更明智的运营决策)。

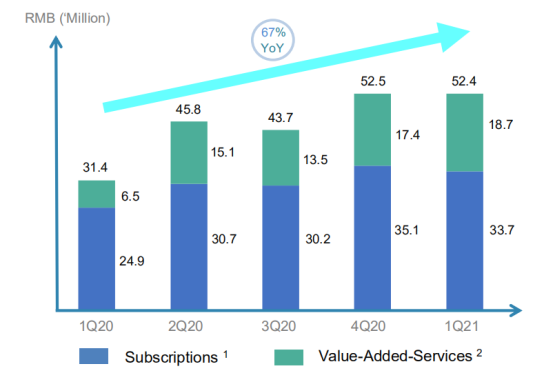

目前,开发者服务是极光最核心的业务基石和增长引擎。数据显示,2021年第一季度,开发者服务业务贡献收入约5240万元,同比大增近七成。其中,订阅服务收入达3370万元,同比增长35%。此外,增值服务收入约1880万元,同比暴增近两倍,这在通常为淡季的一季度,能有此表现实属抢眼。

(极光SAAS业务收入图;资料来源:极光官网)

(极光开发者服务收入图;资料来源:极光官网)

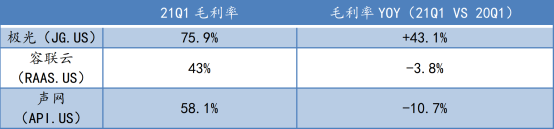

2.毛利率水平领先,SaaS业务盈利能力平稳

极光不仅在成长性上高出一筹,一季度的盈利能力更是有显著提升,已远胜同业(如下图)。2021年一季度,极光的毛利率达75.9%,较去年同期大幅提升了43.1个百分点,创历史新高。相比之下,另外俩家却呈下跌态势。

(数据来源:公司财报)

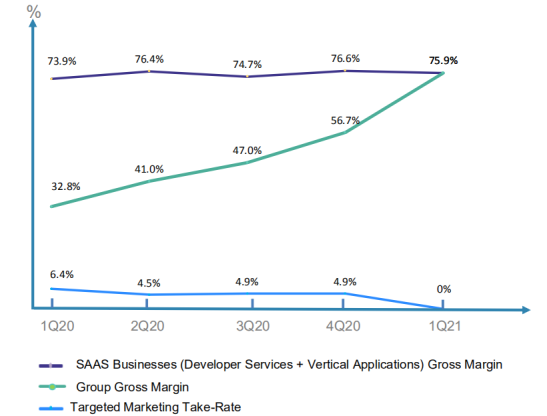

而根据极光对其过往业务分拆情况来看,其SaaS业务毛利率处于较稳定状态,整体处于70%以上,体现出该分部的产品竞争力。

(极光毛利率图;资料来源:极光官网)

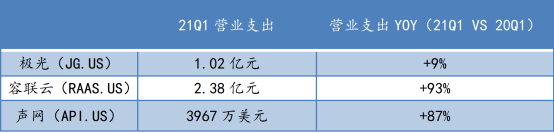

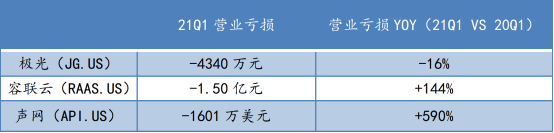

3.经营趋势:极光亏损全面收窄,容联云有所扩大,声网盈转亏

目前,国内企业SaaS服务市场整体仍处在快速扩张的较早期阶段,因此普遍处在亏损或微利局面,比如CRM领域的标杆Salesforce就曾亏损长达13年,因此这可说是行业发展阶段的必有印记,也已成为行业普遍共识。尽管早期亏损在所难免,但也并不意味着投资者可以忍耐无节制地亏损,相应地,诸如现金流、亏损等核心指标改善带来的积极预期无疑成为市场关注的重点。

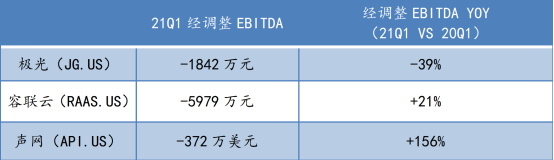

而从经营趋势来看,极光显然表现出更为积极的态势(如下图),营业亏损、经调整EBITDA亏损等核心盈利指标,较去年同期均有不同程度的收窄。另俩家显然并不乐观,其中声网在去年一季度受疫情红利短暂实现盈利后,今年一季度却再度转亏,且亏损幅度呈几何倍数增长。

(数据来源:公司财报)

(注:2020年一季度声网的营业利润约为327万美元,同期极光与容联云均为负数,同比变化幅度负值表明亏损在改善,正值表明亏损在恶化;数据来源:公司财报)

(注:2020年一季度声网的经调整EBITDA约为668万美元,同期极光与容联云均为负数,同比变化幅度负值表明经调整EBITDA在改善,正值说明经调整EBITDA在恶化;数据来源:公司财报)

综上分析来看,极光已与同业进一步拉开差距,这也验证了公司战略转向的正确性及执行成效。而实现“华丽转身”后的极光能否持续保持这一领先优势?想必是接下来更值得市场关注和思考的话题。此前,我们也有过相关分析,由于在商业模式、客户结构等方面的核心优势,决定了极光优秀而且持续的变现能力。尽管当前总体营收体量较小,但目前成长性与变现效率都是最高的,未来随着SaaS服务市场渗透持续提升,并随着客户数的进一步拓展以及客户价值的深挖,有望逐步扩大市场份额。

估值探讨

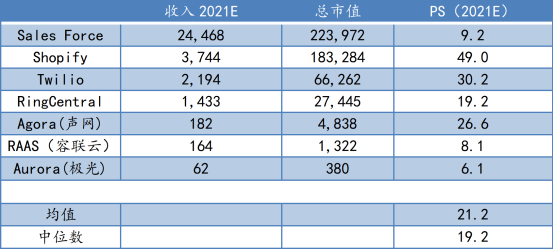

在板块情绪降温之后,目前国内主流的SaaS上市企业已经过大幅回调,赔率优势又开始凸显。此时,不妨再来谈谈估值,由于国内SaaS企业普遍未实现盈利,因此参考海外市场以PS为估值锚,来进行比较(如下图)。目前行业PS中位数为22.9x,均值为23.7x。而在以下公司中,极光仅为6.1x,显著低于行业平均水平及行业中位数。

单位:百万美元

(注:总市值以截至6月25收市价计,数据来源:同花顺iFinD)

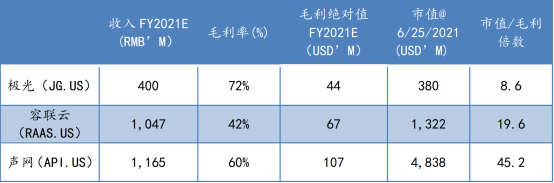

与此同时,目前极光毛利率水平明显占优,若以市值/毛利倍数模型来看,极光2021的市值/毛利倍数只有不到10x,而声网和容联云分别为45x和20x左右。同时考虑到极光收入增速领跑,存在优异、可持续变现能力,相比而言,极光更是被严重低估。

(注:总市值以截至6月25收市价计,数据来源:同花顺iFinD)

综合考虑国内企业SaaS服务市场可观的成长空间以及极光领先的成长性及盈利水平,不难判断,目前其仍处在明显被低估的“洼地”,相应地,也意味着其拥有显著的赔率优势。另外,由于相比传统软件模式,SaaS业务在基础架构及计费模式(订阅)上的优势,决定了极光在转型之后,除了能优化和改善利润率、现金流等核心指标外,还能随着不断完善业务体系,与客户绑定加深,也往往伴随更高的客户转换成本,从而产生极强的客户粘性,最终形成更深的护城河。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )