【划重点】

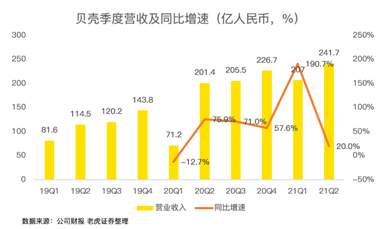

1.贝壳二季度营收241.7亿人民币,同比增长20%,超过一季度指引和市场预期。

2.二季度利润为11亿元,与上年二季度28.4亿元营收相比,同比下降61%。

3.贝壳预计今年三季度的营收在145-155亿人民币之间,同比下降24.6%至29.4%。

8月13日是贝壳上市一周年的日子。短短的一年中,贝壳有过辉煌——股价曾一度较发行价暴涨近3倍;也有过悲痛——创始人左晖英年早逝;还有更多的是英雄迟暮——股价从最高点暴跌近80%,市值相比4000亿的高点也缩水近六成。

虽然命运多舛,但贝壳的苦日子可能刚刚开始。美国时间2021年8月11盘后,贝壳发布了二季度财报,贝壳的股价在盘后走势中大跌6%,似乎在宣告危险已来。

截图来自老虎证券

净利润、毛利率双双下跌?但贝壳Q2表现其实还不错

贝壳大跌的股价释放出二季报惨淡的信号。但实际上,贝壳二季度的经营数据表现相对不错:二季度营收241.7亿人民币,同比增长20%,大幅超过市场预期。

在此前的一季报指引中,贝壳给出的二季度营收区间在225-235亿,因此营收超预期是无可争辩的事实。

但贝壳的净利润及毛利率从财务数据上看出现暴降:二季度贝壳的净利润为11亿元,同比去年二季度的28.4亿,大降61%;二季度毛利率只有22.1%,远低于去年同期的32.5%,也低于今年一季度。

从数据上看,似乎贝壳摊上事了。但实际上,由于去年一季度爆发新冠疫情,造成二手房交易延后到二季度,因此造成了二季度净利润的高基数。今年二季度11亿的净利润,与去年四季度持平,并没有明显的下滑。因此,二季度净利润大降并不是贝壳财报后股价大跌的主要原因。但毛利率同过去的两个季度相比有所下滑,还是释放了不良信号。

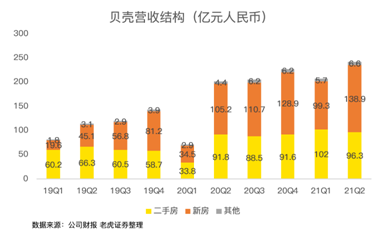

将贝壳的业务进行细分,旗下主要有3部分营收来源:一个是二手房交易,一个是新房交易,剩下最后的一块是金融服务、装修等其他业务。

在二季度表现上,二手房交易服务营收96.3亿,同比去年同期微增4.9%,远低于整体营收20%的增速。虽然去年同期二手房交易基数较高,但相比今年一季度的102亿营收,贝壳二手房在二季度环比是下降的。普遍来说,一季度受春节影响,往往是全年二手房交易最冷淡的时节。

新房交易方面,二季度营收138.9亿元,同比增速32%,较为亮眼。其他业务方面,二季度营收6.6亿元,同比增长50%。

链家造血能力不足?外部中介公司佣金费用大增51.4%

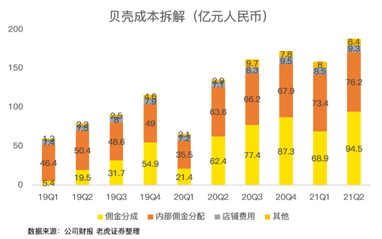

从营收上看,贝壳二季度成绩单总体上还算不错,净利润的下滑的原因一方面是去年同期高基数影响。但另外一方面,二季度贝壳的成本端压力凸显。

在营业成本中,贝壳最大的支出就是佣金的分配。而佣金分配又分为内部和外部佣金,内部主要是链家,外部则主要是其他中介公司。

二季度,贝壳支付给内部的佣金分配只有76.2亿,同比增速只有19.8%,与整体营收20%的增速较为接近;而支付给外部中介公司的佣金达到94.5亿元,同比大增51.4%。外部佣金大增主要因为其他中介在二季度完成的新房交易数量增加。

从这个角度出发,贝壳二季度新房交易收入大增32%,可能主要是其他中介公司贡献,相比内部经纪人而言,贝壳从其他中介方交易获得的盈利能力可能略低。由此判断,贝壳二季度新房交易可能增收不增利。

店铺费用方面,二季度支出9.3亿,同比增长31%,主要是去年同期疫情爆发,店铺租金方面房东给了一定的优惠,而今年优惠力度已不复存在。

二季度贝壳的其他成本支出8.4亿,同比暴增190%,主要是股权激励费用增加,算是一次性影响,对未来的影响并不大。

费用方面,二季度营销费用12.4亿,同比大增57%;管理费用22亿,同比增长12.8%;研发费用7.7亿,同比增长48%。费用端整体的同比增速在29%,同样高于20%的营收增速。

成本和费用端的压力,造成贝壳二季度盈利能力不及往常。之所以会不及预期,主要原因在于二季度地产打压政策频频出台,这对依赖二手房交易的贝壳来说是个坏消息。

三季度营收预计下跌近30%,后左晖时代的贝壳压力重重

这样的坏消息可能只是开了个头,贝壳预计今年三季度的营收在145-155亿人民币之间,同比下降24.6%至29.4%。

营收预期下降是贝壳二季报发布之后股价大跌的原因所在,这也意味着贝壳的苦日子可能要来了。

相比于最高点,贝壳股价跌落近80%,跌破了发行价。贝壳上市的这一年,是魔幻的一年。

复盘历史,股价大跌的原因可能在于中概股遭遇的信任危机。展望未来,贝壳此前还可隔岸观火,而未来,政策打压的重心可能会在房地产身上。

从教育股团灭,到国家重点打击学区房,房住不炒的威力正在路上。自从新生儿数据出现暴降之后,凡是增加养育成本的行业,可能都面临政策风险。

俗话说,房价、教育和医疗是压在国人身上的三座大山,如今教育这座山直接被移平,医疗行业集采大势也如火如荼。而成本最大的地产,由于其举足轻重的地位,房价始终没能大降。但未来,谁能说得好呢?

后左晖时代,贝壳可能要好好思索下前程了。

本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )