新势力大洗牌、“蔚小理”变“小哪理”……3月刚过,新势力又陷入了新一轮的“排位赛”,引来不少吃瓜群众围观。那些曾经排在第二梯队的企业,随着销量数字过万,更是四处奔走宣告。

不可否认,销量数字上升的确是一件值得骄傲的事,说明企业的努力得到了回报。但目前的销量数字是否就能说明“洗牌”或者“格局已定”?这个恐怕值得商榷。

销量背后的“智”量更值得关注

如何看待3月新势力销量?不同的人或许有不同的视角。如果仅仅唯数字论,头部阵营的确在洗牌,最典型的就是哪吒汽车、零跑汽车凭借过万的销量闯进了第一阵营,而有媒体形容蔚来汽车开始“垫底”了。

不过我们应该看到,蔚来汽车的最低售价为35.8万元,小鹏汽车的最低售价为16.89万,理想汽车的售价为34.98万元,而哪吒、零跑的产品售价基本都在七八万元,大家虽然都被称为新势力,但明显不属于一类玩家,其所在的细分市场规模也都不同,因此单纯的以销量数字来划分梯队,是非常片面的做法。

其实,这还不是最重要的。

就新能源汽车而言,最大的不同是“三电系统”和“智能化”两部分,前者被看作是“上半场”,后者才是新能源汽车的终极PK,直接决定了未来的核心竞争力和品牌差异化。目前,提起“蔚小理”外界基本都有清晰的品牌认知,事实上,待上市的威马在智能化方面的表现也都很“一流”。通过下表的分析我们不难看出,在智能化方面,“蔚小理威”可谓都是“老司机”,他们不约而同地选择“重兵铺设”智能驾驶和智能座舱,这是大用户感知最直接的领域。

威马创始人沈晖曾表示,中国新能源车企在智能化地军备竞赛已开启。这句预言是否属实,也可从上表中探知一二:为了寻求“突围”,蔚来、威马均采用4枚Orin-X芯片,在算力、算法上实现高配;而在自动驾驶安全运行关键的感知层面,威马率先将3枚固态激光雷达搭载于M7车型中,数量上的领先,将在智能驾驶上带来优于同级别功能的体验。这也是威马继2019年率先量产最全功能L2级自动驾驶辅助技术,并在两年后成功量产国内首个限定场景下L4级无人驾驶技术后的又一创举。相对哪吒、零跑的“以价换量”,“智量”更高的威马将更具增长潜力。

而四家在智能座舱的差异化优势则聚焦在电子电气架构。蔚来采用的域集中控制,可通过 FOTA实现涵盖三电系统、底盘悬挂、辅助驾驶和信息娱乐等系统更新;小鹏采用了中央超算(C-DCU)+区域控制(Z-DCU)硬件架构,这一架构将实现中心计算化,这也成为理想汽车下一代电子电气架构的方向。而威马采用集中式区域控制架构,集成化程度进一步提升,算力更加集中,其先进性体现在SOA(智能编程系统),威马M7可以实现全车SOA,并支持用户共创编程系统。一品君认为,任何敢于率先落地前瞻智能“吃螃蟹”的车企都值得称赞。

小鹏汽车创始人何小鹏不止一次说过,“电动汽车绝不是下一个汽车时代”,威马汽车创始人沈晖说的更加直接:“新能源汽车下半场是‘智能化’竞争。”

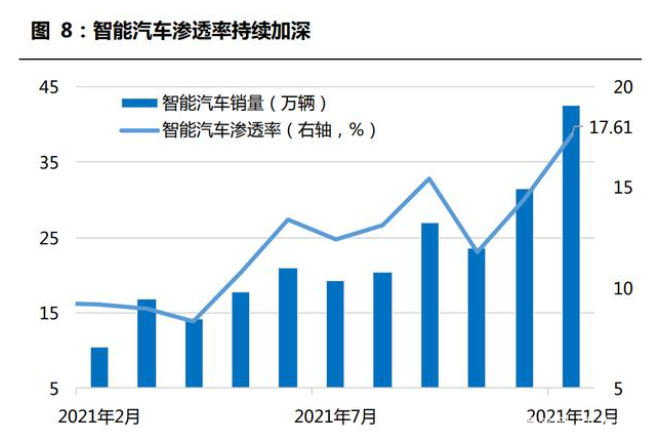

数据也印证了创始人们的预判,来自国泰君安证券发布的智能汽车报告显示,2021年智能汽车销量超 270 万辆,全年智能化渗透率超10%,2021年12月智能汽车销量超40万辆,单月渗透率达17.6%,智能芯片需求迅速增长。可见,智能汽车浪潮已来。

如果从这个维度来看,销量背后的“智”量显然更具有含金量。因为每卖出一辆车都代表了一个数据,随着销量规模的增加,将来才会从量变到“智”变,否则销量仅仅是一个孤零零的数字而已。

销量数字背后另有“隐”情

我们经常用销量数字来代表产品的成败,如果在市场正常的状态下,这个评判无可厚非,但是在疫情、缺芯、原材料涨价等多重因素的干扰下,销量数字还能代表产品真实的市场反馈吗?

答案非必然。事实上,在“缺芯少电”的影响下,3月蔚来等上市车企的上险量增幅已表现疲软,而像威马汽车这样的新势力受到的影响或许会更大。一方面,在新势力中,“蔚小理”均是上市车企,手中的现金流动辄四五百亿,在芯片资源竞争中显然更加强势。而威马并非上市车企,受制于资金、规模等客观条件,“芯片荒”环境下更为被动。另一方面,“蔚小理”定位高端,利润空间大,毛利率均在20%左右,对于疏导上游成本压力,分摊风险显然更有优势。而威马聚焦中端市场,走科技普惠路线,而维持“科技”和“普惠”双重标准意味着要让利用户,这也让威马单车的利润空间更小,成本压力自然就更大。

在这种情况下,如何解读企业的销量数字,或许也需要变一变眼光了。

市场结构正在转型,15-25万元主流市场即将爆发

一品君认为,在疫情、芯片荒、原材料价格上涨等短期因素影响下,与其关注暂时的销量数字,不如洞察未来汽车格局的潜在变化。

从大的市场格局来看,智能电动车的增长速度正在超预期发展,3月新能源汽车的市场渗透率已经突破30%(按照国家规划,2025年新能源汽车销量占比为20%);从细分市场看,新能源汽车正在从“哑铃型”(高端和小型电动车销量规模大)向“纺锤型”结构过渡,特别是定价在15万~25万元区间的市场,将来会迎来快速增长期;巧合的是,从竞争主体看,大众、丰田、本田、日产、福特、通用等企业都将在今年完成主流电动车(售价15万~25万元)的布局,这很可能会带来市场格局的重新洗牌。

在这一趋势驱使下,特斯拉将推出比Model 3定位更低的产品,蔚来也在酝酿中低端品牌。其实,这对本来就聚焦中端市场的威马汽车来说反而是一个利好。沈晖在谈及市场结构从“哑铃型”向“纺锤型”转变的趋势时也表示,一个新的市场“两头高中间低”是非常正常的,这个现象恰恰证明了市场马上要进入一个成熟期,成熟期就意味着15-25万元核心价格区间的市场将迎来爆发,而我们一直专注这一细分领域,还是有先发优势和增长潜力的。

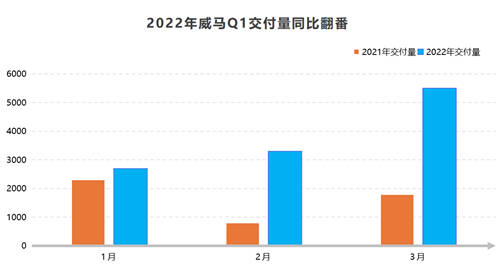

或许是巧合,威马虽然月销量不及蔚小理,但是3月的销量增幅正在超常发挥。中汽中心公布的3月上险数据显示,蔚来、小鹏、理想及特斯拉在前期高速发展后,增速放缓,市场逐渐趋于饱和。而威马汽车3月同比增幅达210%,今年一季度,威马累计交付量也实现了同比翻番,可以看出,威马交付量在既定节奏下稳步攀升。

同时,值得注意的是,为扩大市场覆盖,威马已在细分领域加速布局新产品。近期已完成上市的全新威马E.5,以及下半年即将启动交付的威马M7,意味着丰富的产品矩阵将为威马冲击中高端智能电动车市场带来更强劲的动能。

回到开篇的话题,一品君认为,市场短期波动不足为惧,销量一时暗淡也无须过分解读。哪吒、零跑的成绩值得喝彩,蔚来、威马的未来格局也清晰可见。当然,笔者并非是要否认销量数字的重要性,而是不希望某些品牌和舆论盲信销量数字的一时好看,而忽略了数字背后的含金量,否则图一时之快,很可能会被数字游戏玩儿坏了。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )