2022年8月12日,“2022金融行业数字转型分论坛”正式召开。本次会议由中国信息通信研究院、中国通信标准化协会主办,会议紧跟数字化发展前沿,见证数字化发展阶段性成果,分享数字化产业先进经验。

阿里云全球技术服务部移动金融业务负责人周玉国参加本次会议,并发表主题演讲《移动金融数字化创新中服务与标准体系的建设之路》,以下为演讲全文:

在科技变革和产业变革快速推进下,全面推进数字化创新已经成为各银行机构、银行科技企业乃至全行业领域的共同目标。以手机银行和支付宝APP为例来进行一个对比,我们发现,银行在做互联网金融创新时的目标趋势,比如重资产向轻资产的倾斜、大客户向其他长尾客户的倾斜,以及期望通过增大MAU来进一步扩大AUM增长等目标,与支付宝一直致力于和擅长的业务目标已经趋于一致。而支付宝金融业务的主要载体就是手机APP的形态,即所谓的移动金融。

而从移动金融的指标路径的角度来分析,我们发现银行移动金融的指标追求和互联网公司移动金融的指标其实是可以相互对应上的,只不过顺序不同而已。

比如,银行与我们合作做移动金融数字化的时候,首先是希望我们通过服务帮他们提升APP的体验,包括对外的交互视觉、性能体验等,以及对内的devops、快速迭代上线等体验;然后关心的是存量用户如何从线下向手机APP线上转化的问题;最后是获客、转化等诉求。而支付宝一开始更关心获客、留存,然后通过一系列业务和运营方式来实现客户的转化,体验优化可能伴随着指标追求的整个过程。

我们将支付宝移动金融的策略打法大体归结为四种打法,首先是起到底层支撑作用的“体验为王”,然后是针对不同指标和阶段的多维打高频,用户粘性提升以及用户的成长转化策略。

这些策略打法的输出,需要伴随产品、技术、业务、设计思想、最佳实践等等一系列的配套能力,而所有的这些能力,被打包成阿里云移动金融的服务能力进行传输,实现移动金融科技向金融机构的输出和落地。

那么如何搭建移动金融的服务体系呢?

所谓服务,就是寻找已有能力和客户最终诉求之间的gap,并通过一定形式来弥补这个gap的过程,gap越大、服务的空间就越大。服务的形式可以是软件平台、解决方案文档,也可以是工具,架构设计规划等各种形式。

而在此过程中,每一次客户诉求和已有能力之间的接触点,其实就是一个服务,它需要具备一些属性,比如必须是以客户为中心的、可见的、整体的、连续的等等。针对移动金融领域,服务需要是可落地的、可复用的、高价值的,从而满足客户最终诉求。

而我所在的团队的定位,天然具备了和客户直接接触的GUI界面,在思考问题的角度上必须站在C端的视角,同时用面向企业的视野去服务,最后提供让客户满意的“好服务”。

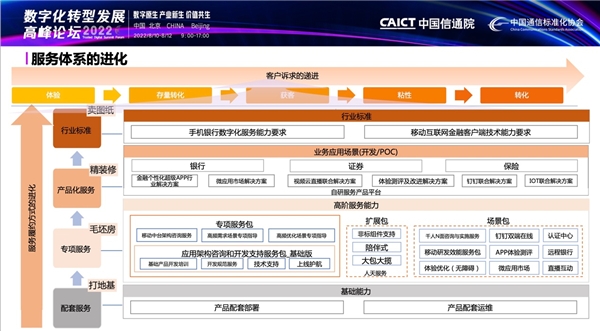

整个移动金融的服务体系并不是一触而就的,它有一个逐渐积累和升级的过程,而这一过程是伴随着客户诉求路径的递进而成长的。

开始时,服务可能是基于某个产品的配套部署、运维、技术支持等;然后,针对性能、体验、研发效能、架构设计,以及千人N面等场景专项的服务,随着上层应用的搭建而应运而生;再到基于自研的产品化平台来面向上层业务来做研发、运营一体化的支撑;到最后,基于行业标准规范来验证落地物的成熟度,优化服务的价值和质量,这一过程就是服务体系的进化之路。

而服务本身能力的分层和要求,我们则可以从两横一纵的角度来进行分析。

第一个横向,指的是服务能力本身需要覆盖整个大阿里平台体系里的所有能力和产品的组合,通过组合创新的方式来满足客户的最终诉求,我们在设计服务的时候,通常会联合多个团队、产品来进行输出,以达到落地目标。

第二个横向,指的是从项目生命周期的连续性覆盖角度,要覆盖从售前交流、到开发上线以及效果跟踪等一系列的动作,让时间维度的完整性从端到端全面覆盖。

“一纵”则指的是,从服务能力的进阶层次从低到高。从一开始产品能力的配套服务,到技术架构、业务应用、自研平台以及之后的组合创新,会越来越靠近客户的最终诉求,需要的综合能力要求也越来越高、产生的价值也越来越大。

目前,我们已经搭建了移动金融应用快速构建平台qMFC,不仅包括技术与运营支撑所需的基础设施,还通过金融场景workshop的积累,实现了通过勾选方式生成移动金融应用的能力,快速生成样板间POC原型和样板间工程,用于售前演示和开发期代码工程的快速搭建。比如基于千人N面场景的个性化超级APP首页,原来可能需要3人月才能达到动态化、个性化、智能化的效果,现在通过平台1人天就可以实现,极大地提升了交付构建的效能与质量。同时,也可以通过协议和接口的方式,与客户或者ISV厂商的相关系统进行无缝对接,形成合力。

通过对上层金融业务的理解和积累,我们也在积极探索BAAS(Business as a service)服务输出的能力,比如结合自研平台、内容、生态,以及财富管理相关业务场景设计,直接输出一个手机银行上的理财Tab给到客户。

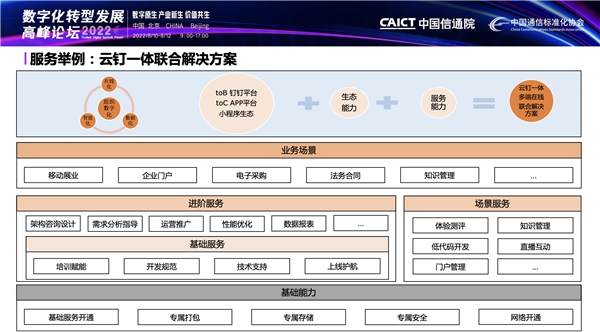

举一个云钉一体的案例来说明。目前To C的APP、小程序生态渠道相对来说比较普遍,但是To B的APP,尤其是结合金融业务,面向组织数字化创新的还是一片蓝海。我们也越来越多地接触到了这种需求。一方面,我们可以利用钉钉这一成熟的平台来承载金融客户组织数字化创新的需求;另一方面,利用ToC的APP、小程序生态渠道与钉钉渠道的打通和结合,来实现云钉一体多端在线的场景,也是未来一个重要的方向。

可以想象一下,从支付宝、微信或者一个手机银行APP的界面里,C端用户的一条关于理财产品的咨询,可以直接传递给B端银行客户经理的钉钉聊天窗口上,然后通过钉钉小程序,银行可以把推荐的理财产品直接推送到C端用户的消息窗口中,任其选择、下单、购买,促成一次完整转化。目前,在技术层面我们通过服务已经可以做到了。

那么如何判断客户的移动金融应用,以及我们的服务做得到底好不好呢?

这可以从两方面来看,一是客户移动金融应用本身的成熟度,可以通过各种指标的标准来评测;一是服务本身的质量和价值,可以通过行业标准的匹配程度,还有内部标准的完善程度来评价。

比如,可以通过一个应用在功能、合规、安全、体验、性能等各方面的表现,来评估应用总体的成熟度,进而通过服务的方式来进行补充和优化,以提升应用的总体体验。同时,可以结合行业标准的要求,来判断服务是否够完整、质量是否过关,是否符合标准并能产生好的效果。此外,也通过内部的一些标准,如客户能力调研表、服务SOP规范、厂商能力评估表等,评判出目前服务的价值空间有多大。

目前,我们也在积极与信通院这样的权威机构联合出一些关于移动金融应用的行业标准。事实上,一些服务会基于标准衍生,例如验证服务、优化服务,这些服务可以从技术、体验、性能等各方面来分析现有移动金融应用的缺陷,然后通过改进服务去针对性地提升。

另一方面,在连续服务的过程中,也可以提炼出最佳实践等能力,进一步优化和补充服务方案,进而提炼出适用于整个行业的标准,形成标准和服务本身的一个进化闭环。服务和标准就是这样一种相辅相成的关系。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )