导语:曾经,中国是最喜欢储蓄的国家,也许那时候物质没有现在丰富,人的欲望也没有那么强烈。现在,180度大转弯,“有钱就花,没钱就借”,正在成为新一代年轻人的消费观。去年,因为消费,人们竟欠下各大金融机构超过13万亿的贷款!

今年5月26日,河南焦作中级人民法院公布了一批执行裁定书,案涉互联网巨头美团旗下“美团小贷”。裁定书大体意思是说,美团小贷未经金融监管部门批准,违法从事放贷业务,扰乱金融市场秩序,破坏了金融市场的稳定性。

美团认为,美团小贷资质完整,法院认定的事实严重错误,并称美团小贷已提起上诉。

这件事最终结论如何尚未可知,不过,从侧面却能看出,庞大的消费信贷市场,已成群雄逐鹿之地,除了银行、持牌消金公司,互联网巨头们也纷纷抢滩,要分得一杯羹。

消费贷,顾名思义就是借钱给人们消费。近年来,随着超前消费的不断盛行,各种消费贷产品应运而生。“借钱消费”的各种宣传口号、广告标语在各大社交平台铺天盖地,肆无忌惮的冲击着年轻一代的脆弱神经,刺激着人们的消费欲望。

加之互联网的助推,消费者足不出门的情况下,动动手指就能在各种贷款APP上借到钱。这类消费贷产品的名称五花八门,如校园贷、佳丽贷、整容贷、夜场贷......其目的都只有一个:借钱给你消费,所以又被统一冠以“消费金融”。

曾经,中国是最喜欢储蓄的国家,也许那时候物质没有现在丰富,人的欲望也没有那么强烈。现在,180度大转弯,“有钱就花,没钱就借”,正在成为新一代年轻人的消费观。

去年,因为消费,人们竟欠下各大金融机构超过13万亿的贷款!

互联网巨头的消费贷盛宴

事实上,文章开头提到的小贷业务,仅是美团金融业务的一个版块。2015 年,王兴即提出 " 打造一个千亿资产规模的金融事业 "。今年 5 月 29 日," 美团买单 " 更名 " 月付 " 正式上线,对标的便是蚂蚁金服 的" 花呗 "。

在消费金融这片万亿级蓝海中,美团只是个“后来者”。早在2014年开始,以BATJ等为代表的互联网巨头们便已先后进入消费金融领域,如蚂蚁金服的“花呗”、腾讯的“微粒贷”、京东的“白条”、百度的“有钱花”......

虽然没有确切的数据公布,但巨头们的消费金融在规模上早已占到一个相当的地位。

日前,中国国际经济交流中心副理事长黄奇帆透露,“蚂蚁金服公司100亿的利润中,45亿利润来自于重庆那两个小贷公司。”

而这两家小贷公司,便是蚂蚁金服“花呗”和“借呗”的运营主体。单从这45亿的利润数字来看,花呗和借呗的体量已然相当于一个中等城商行。

数据显示,2019年郑州银行的净利润为33亿,长沙银行为51亿。二者去年的贷款总额分别为1893亿、2522亿。

曾有公开信息显示,蚂蚁金服“花呗”的贷款余额早在2017年上半年就已达到992亿元。彼时,蚂蚁商诚小贷通过花呗发放的贷款达7537亿元,借呗在贷余额1660亿元,累计放款用户1.12亿户。

花呗曾经发布过一份《2017年轻人消费生活报告》,报告显示,在中国近 1.7 亿 90 后中,开通花呗的人数超过了 4500 万,也就是说平均每4个90后就有1个使用花呗。

除了阿里系蚂蚁金服,另一巨头的消费贷体量也不容小觑。

早在2017年,腾讯系微众银行的“微粒贷”,借助微信的巨大流量,授信客户就已达3400万,向1200万人在线发放贷款8700亿,比2016年增长了3.27倍。2017年末,微粒贷的贷款余额477亿,比2016年增长55%。

到了2019年末,“微粒贷”已向全国31个省、直辖市、自治区近600座城市的2800多万客户,发放超过4.6亿笔贷款,累计放款额超过3.7万亿元。

另有媒体报道,以个人消费信贷实际管理余额规模来看,微粒贷2019年末管理余额规模已经突破4000亿,百度有钱花大概1000多亿,京东800亿,美团、滴滴大约300-500亿……

就连新浪、搜狐等传统门户网站,也对消费金融觊觎已久。新浪曾推出“微博借钱”、“大王贷款”、“轻松借”等现金贷平台,并通过小象优品推出分期消费产品;搜狐旗下的搜狗也有“搜狗借钱”。

现在,凡是与互联网电商相关的平台,几乎都已经上线了分期消费功能,说白了就是两个字:借钱。而且让人能很轻松方便就借到钱。

银行:为消费,2019年人们欠银行11.6万亿

相比互联网巨头,银行作为头部金融机构,自然是这场消费贷竞赛中的先锋部队和最大获益者。现在,“得零售者得天下”已成业内共识,纵观各大银行年报,消费金融业务、信用卡业务都已被列为未来重点发展的战略目标。

举几个例子就能看出各家银行在这场消费贷“夺金战”中的疯狂程度。

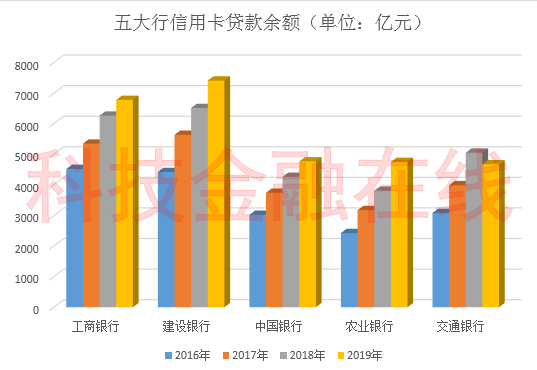

根据各家银行2019年年报中披露的数据,建行已然成为信用卡领域的领头雁,宇宙行工行紧随其后。2019年,建行和工行信用卡贷款余额分别达到7412亿和6779亿。2016年底,两家银行这一数据分别为4420亿、4520亿,三年时间,分别增长了68%、50%。

2016年底,农业银行信用卡贷款余额为2424亿,2019年达到4750亿,三年增长了96%。

以信用卡贷款的增长幅度来看,国有大行只能算刚刚及格。

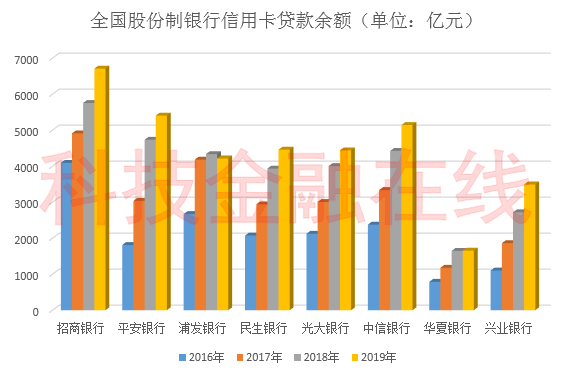

在12家全国股份制银行中,2016年以来,信用卡贷款的增长幅度超过100%的就有7家。其中,浙商银行信用卡贷款余额由于基数小,从2016年的21亿增长到2019年的366亿,增长了近17倍。

兴业银行、平安银行在2016年信用卡贷款余额分别为1103亿和1811亿,2019年底这一数字变为3493亿和5404亿,三年时间两家银行分别增长了217%和198%。

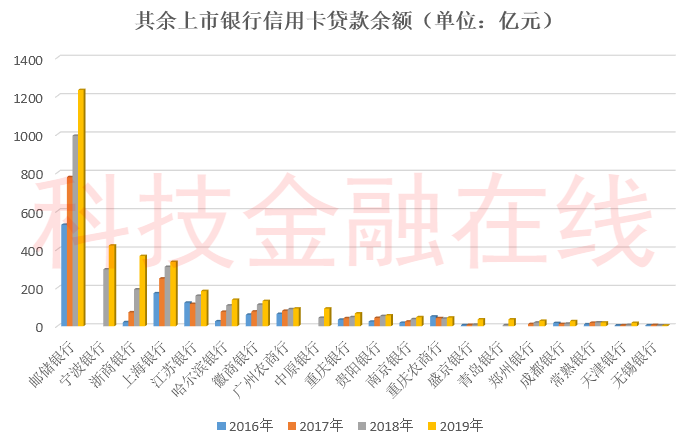

更疯狂的还是城商行。哈尔滨银行由2016年的26亿增长到2019年的138亿,增长了431%;天津银行和南京银行2016年为4亿、18亿,2019年底则分别达到17亿、47亿,分别增长了319%、161%。

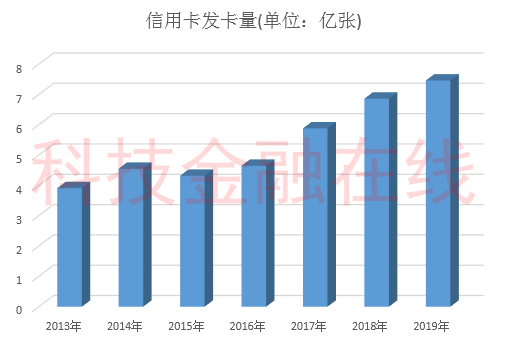

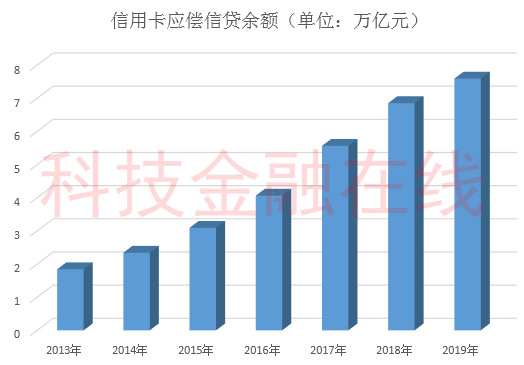

再来看央行公布的全国数据,2019年底,全国信用卡发卡总量7.46亿张,全国应偿信用卡的信贷总额为7.59万亿。

而在2013年,这两项数字才仅为3.91亿张、1.84万亿。对比之下,信用卡发卡量增长了91%,应偿信贷余额已增长了3倍有余。

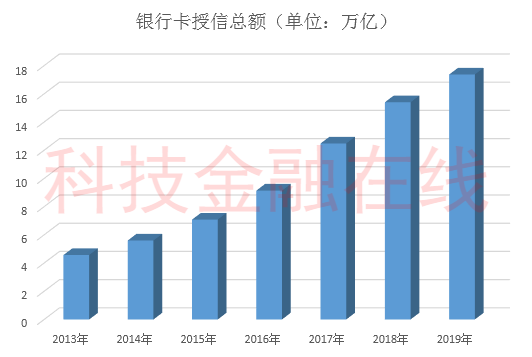

同时,还有一项数据也在逐年攀升。2019年底,全国银行卡授信总额17.37万亿,相当于全国每人获得银行1.3万的授信。而在2015年底,这一数字为7.08亿。2013年底,这一数字仅为4.57亿。

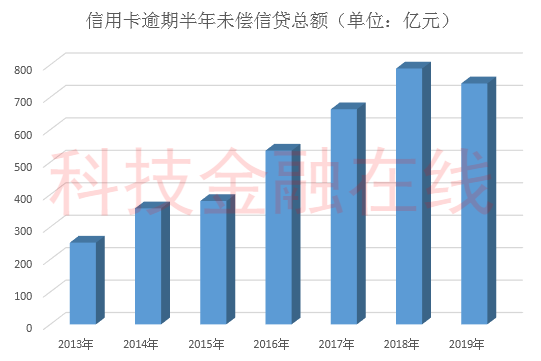

随着人们对信用卡透支消费的急剧增长,信用卡违约坏账也在逐年攀升。2013年底,央行公布的信用卡逾期半年未偿金额为252亿,到了2019年底,这一数据已为743亿。

要知道,人们通过银行办理的信用卡透支消费,仅仅是银行消费金融的一部分业务。除此之外,各大银行还有专门开设了一项针对个人消费的借贷业务(不包括个人房贷业务)。或许每个银行的业务名称不一样,但目的都是“借钱给人们消费”。

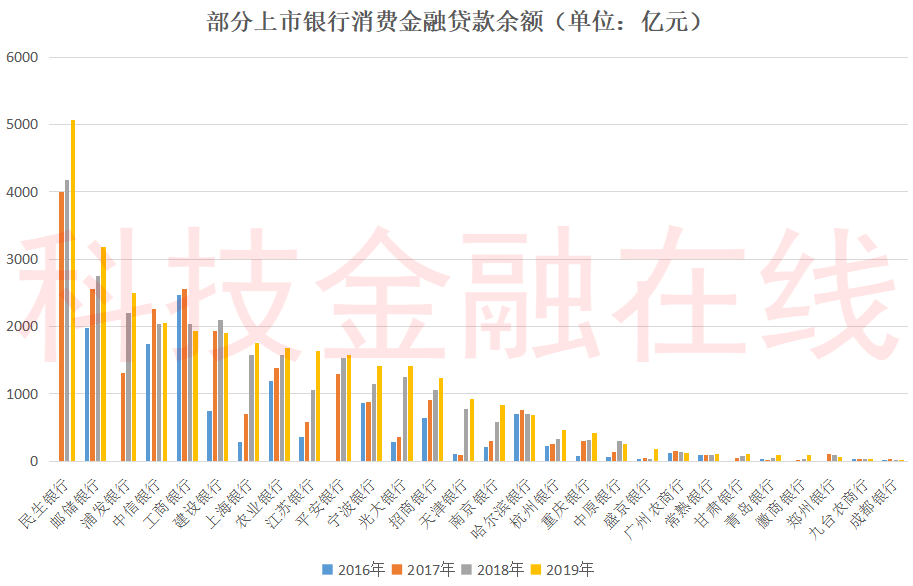

据不完全统计,在40家上市银行中,除了中国银行、交通银行、华夏银行、贵阳银行、锦州银行、浙商银行、苏农银行、无锡银行、张家港行、北京银行、江阴银行和重庆农商行之外,其余均公布了2019年的这一数据,总额达到3.16万亿。

这仅仅是已上市的部分银行的数据,可以预见的是,若整个银行业加起来,这一数据或早已超过4万亿。

从数据来看,一向标榜自己为小企业服务的民生银行,2019年发放的个人消费贷款余额最多,达到了5068亿,是这项数据唯一一个突破5000亿的银行。

除了民生银行,2019年底个人消费贷款余额超过1000亿的还有12家银行,包括邮储银行、浦发银行、中信银行、工商银行、建设银行、上海银行、农业银行、江苏银行、平安银行、宁波银行、光大银行、招商银行。

规模最小的是成都银行,2019年底个人消费贷款余额为4.7亿,其次是九台农商行,2019年发放的个人消费贷款余额为28亿。

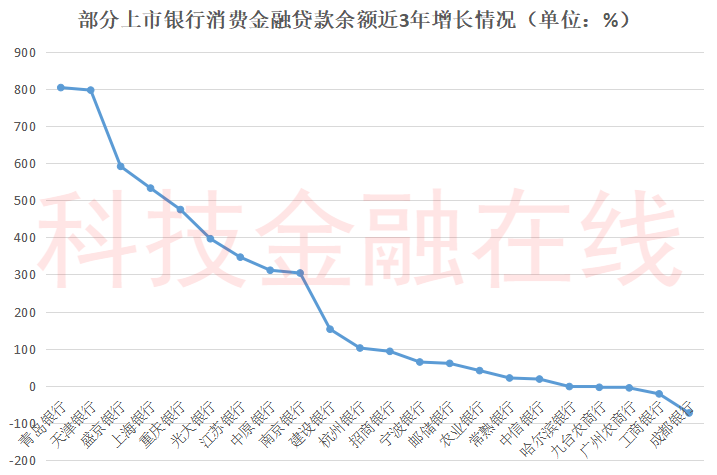

增长最为凶猛的是青岛银行,2016年底个人消费贷款余额不到11亿,2019年暴增到95亿,三年增长了8倍有余。

此外,天津银行、盛京银行、上海银行、重庆银行、光大银行、江苏银行、中原银行和南京银行这8家银行的个人消费贷款余额,从2016年至2019年间的增长幅度都超过300%,增幅分别为797%、591%、533%、475%、396%、347%、311%、304%。

此外,个人消费贷款余额占零售贷款比重超过50%的有5家银行,分别为:宁波银行(消费贷占零售贷款的比例为78.9%)、天津银行(72.09%)、哈尔滨银行(57.18%)、西安银行(54.5%)、上海银行(50.4%)。

银行发放的个人消费贷款(4万亿)和人们使用信用卡透支的金额(7.59万亿),两项数据之和就已达11.6万亿。

根据2019年人口数据统计,16-59岁人口约为9亿。据此计算,2019年为了消费,相当于每人背负了银行1.3万元的贷款。

而在2020年,总理说中国有6亿人的月收入仅为1000元,一年的收入也不过1.2万元。

消费金融公司:2019年放贷超3000亿

除了各大互联网巨头、银行之外,持牌消费金融公司也是这块肥肉的分食者之一。从2009年首批消费金融牌照试点算起,国内消费金融公司发展已有十年之期,在这十年之间,开业的持牌消费金融公司数量已达26家之多(不算正在筹建的小米消费金融、北京阳光消费金融公司)。

消费金融公司,顾名思义,同样是借钱给人们消费的公司。

2020年4月9日,背靠8万亿强大股东中国平安的平安消费金融正式获批开业,成为国内第25家开业的持牌消费金融公司。5月30日,重庆小米消费金融也正式挂牌,成为第26家持牌消费金融公司。

在这26家消金公司中,由于多数不是上市公司,所以无法得知其贷款数据。不过从部分公布了贷款余额以及盈利状况的公司也能看出,这一数字也不可小觑。

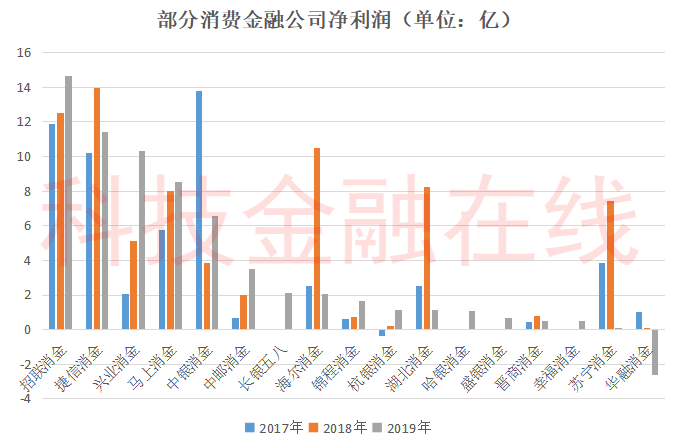

据不完全统计,截至5月31日,已开业的26家消费金融公司中,已有22家亮出2019年“成绩单”。净利润位居前三的是:招联消金、捷信消金、兴业消金。

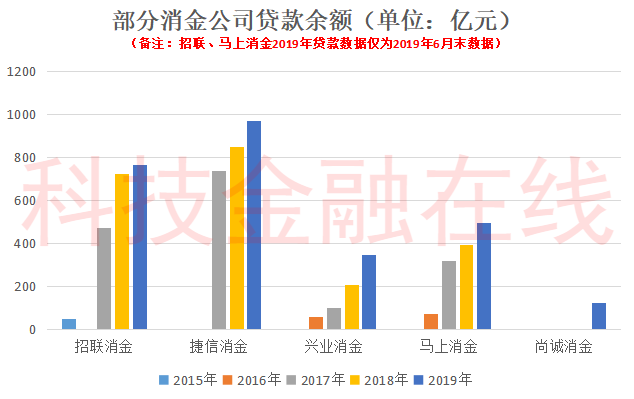

2015年,招联消费金融的净利润仅为1.31亿,到了2019年,这一数据已达到14.66亿,四年时间增长了10倍有余。2019年末,其总资产已超过900亿。

作为消费金融公司头部平台之一的捷信,2019年营业收入170亿元;净利润11.4亿,而2016年净利润为9.3亿,三年增长了22%。

同时,捷信2019年以1045亿元的总资产位列消费金融公司行业第一,成为第一家总资产“破千亿”的消费金融公司。

马上消费金融,2019年收入90亿,而2016年这一数字仅为1.58亿,三年暴增56倍;净利润从2016年的0.065亿骤升至2019年的8.53亿,三年暴增130倍。2019年末总资产也达到548亿。

而兴业消金2016年净利润仅为1亿,2019年已达到10.31亿,三年增长了914%;中银消金2015年净利润为2亿,2019年也达到6.6亿元,四年增长230%。

这是几家头部消费金融平台,再来看位列中间部分的消费金融公司,其资产、营收、净利润的增长更是十分迅猛。

长银五八、陕西长银、银城消金、幸福消金、尚诚消金等公司,仅在2019年的资产同比增速就分别达239%、199%、122%、102%和83%。

而2019年,长银五八、陕西长银、杭银消费金融的营收同比增速,较2018年也分别增长557%、547%、248%。

在净利润方面,2019年长银五八、陕西长银、杭银消金、尚诚消金、锦程消费金融分别同比增长1809%、837%、475%和200%。

26家消金公司中,有17家披露了2019年的净利润情况,其中大部分实现同比增长,合计净利润达63亿。

要知道,消金公司的收入主要来源于放贷赚取的利差,净利润的增长也是其放贷规模扩大的表现。

不过,也有消费金融公司除了披露净利润等数据,其贷款余额数据也浮出水面。

2015年,招联消费金融公布其贷款金额为49亿,而到了2019年6月末,这一数据变为766亿元,短短三年半的时间,增长了近15倍。

截至2019年上半年末,马上消费金融的贷款余额为494亿,2016年这一数据为70.6亿,两年半时间增长了6倍。

捷信消金2019年底的贷款余额达970亿;兴业消费金融2019年底贷款余额343亿;尚诚金融也公布其2019年贷款余额120.8亿。

这5家消费金融公司,2019年贷款余额合计约为2693亿元。若算上其余21家消金公司的放贷余额数据,这一数据超3000亿毫无悬念。

P2P平台:4家上市平台2019年放贷余额3791亿

在消费贷这块“奶油蛋糕”上,P2P平台也是人们获取贷款的重要途径之一。以主打消费金融概念的乐信为例,其2019年贷款金额为1260亿,较2016年的222亿元猛增468%。

除了乐信,360金融的放贷金融也从2017年的贷款金额为310亿,猛增到2019年的1987亿,两年增长了5倍有余。

宜人贷从2016年的202亿,增长到2019年的391亿,增长93%。而校园贷起家的趣店,2019年的放贷余额也有153亿。

仅上述4家P2P平台2019年的放贷余额就已达到3791亿。而据网贷之家今年1月9日发布的《2019年中国网络借贷行业年报发布报告》显示,截至2019年12月底,网贷行业正常运营的平台数量还有343家。

这些没上市的P2P又向人们放了多少贷款?没有人知道。

仅仅把以上数字加起来,2019年底,为了消费,人们欠下这些金融机构的贷款就已超过13万亿(备注:全国小额贷款公司数据来自央行公布的数据,由于蚂蚁金服、美团等互联网巨头持有小贷牌照,其贷款余额数据或已包括在内)。

这是一个未知黑洞

要知道,通过上述平台借钱消费的还都是信用良好的个人,还有大量信用记录不良的人或者没有稳定收入的低收入群体,不得不通过各种“高利贷”、“714高炮”平台借钱。

2020年1月11日,在清华大学中国经济思想与实践研究院(ACCEPT)主办的第五届中国消费金融高层论坛会上,据ACCEPT研究员发布的《2019中国消费信贷市场研究》显示,通过调研全国31家各省消费信贷提供商发现,消费金融用户年龄普遍偏小,主要客户是年轻消费者,其中90后至00前的群体占比达到50%。

这类群体经济实力本身不强,更易受到超前消费、过度消费等消费观念的鼓动,最后往往为满足一时的虚荣和消费快感,背负巨额的债务,最终酿成无力偿还而自杀的种种悲剧。

2016年,河南某经济学院一在校大学生因无力偿还贷款在青岛跳楼自杀。其通过网络上的在校生信用贷款平台,以同学的名义贷了数十万元。

2018年,山西21岁女孩冯某从17楼窗台纵身一跃,结束了自己年轻的生命。冯洁留下的遗物里,密密麻麻地写着分期乐等网贷机构的账单。

或许,社会会责备这些借钱的年轻人没有树立起健康的消费观念,但在这场狂热的透支消费大潮中,各大消费金融平台、P2P平台等,过度的宣传和诱导,是否起到了推波助澜的作用呢?

“没有一个姑娘会因为买买买变穷,尤其是漂亮的姑娘;

男人擦泪不刷卡,那是万恶的旧社会;

20岁时喜欢的裙子,40岁穿上已没有了任何意义;

心情三分靠打拼,七分靠shopping;

娶老婆,一定要娶会花钱的那种;

……”

以前有句老话叫“长得好看不能当饭吃”,后来这句话就被颠覆了。现在长的好看不仅能当饭吃,还能借到钱,而且越好看的借得越多,这类贷款有个漂亮的名字叫“佳丽贷”。只要是年满18岁至28岁的女性,仅凭一张身份证就能轻轻松松办理上万元的贷款。

长得丑也不要紧,放贷平台也为这类人专门推出“整容贷”。除此之外,还有各种“学生贷”、“夜场贷”、涉及购物相关的“分期贷”……

此前,消费信贷多被用于购买手机、电脑、家电、摩托车等实物耐用消费品。如今,消费贷已在人们的旅游、家装、教育培训、健身、生活美容等各种消费场景无孔不入。

每年被央视曝光的“714高炮”平台比比皆是。人们通过这些地下平台贷款的金额有多大?没有人能知道,也没法弄清楚。为了消费,人们到底从各类机构借了多少钱?似乎只能是一个未知黑洞。

- 锁定魔都十月! ACE 2025智家×元宇宙×消费电子,AI 全场景爆发 抢先沉浸体验

- 8月15日深圳,制造业CIO齐聚,美的CISO、BCG资深大咖同台,解码AI重构IT底座!

- 中国国际大数据产业博览会(数博会)将于8月28日至30日在贵州省贵阳市举办

- 新周期 新产品 新路径 | 2025 ChinaJoy 全球游戏产业大会圆满闭幕

- 破晓之光 | 2025 ChinaJoy AIGC大会圆满召开

- 2025 ChinaJoy完美收官!感谢热爱,共享无限精彩!

- 精彩回顾 | WAIE全数会智能工业展及大会圆满落幕,明年深圳见

- 品牌人下半年重点工作!申报年度荣誉

- AI重构采购新生态,8.14深圳,共同揭秘数据驱动的供应链破局之道丨2025DSG全球供应链创新论坛-深圳站预告

- 2025广州国际智慧环卫与清洁设备展览会介绍

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。