极客网·极客观察9月10日(文/水木)旷视科技成功过会,静等敲钟上市。

目前国内AI四小龙分别在积极推进上市进程,云从科技已于今年7月份成功过会,商汤科技也在港股提交了招股书,依图科技先于其他三家最早在科创板提交招股书,但由于涉及红筹架构等47项问题上市进程受阻,由“中止”到“终止”,期间经历一波三折,但后期又传出准备赴港上市,但并未得到证实。

但总体来说,近期四家企业的上市节奏在经历几轮调整之后,纷纷进入冲刺阶段。

四家企业在业务领域多聚焦人脸识别,相对高度重合,虽各有特色,但差别不大,那么最终决定实力的则是估值及融资能力。目前来看市场方面,行业集中度不高,并没有较为突出的龙头效应,亏损已成通病,那么抢发第一股,则显得尤其重要。

根据旷视科技招股书显示,旷视科技本次上市拟募资60.18亿元,拟将募集资金用于基础研发中心建设项目、AI视觉物联网解决方案及产品开发与升级项目、智能机器人研发与升级建设项目、传感器研究与设计项目以及补充流动资金。

其中,22亿元拟投入基础研发中心建设项目,11.21亿元拟用于AI视觉物联网解决方案及产品开发与升级项目,5.8亿元拟用于智能机器人研发与升级建设项目,8.56亿元拟用于传感器研究与设计项目,12.6亿元拟用于补充流动资金。

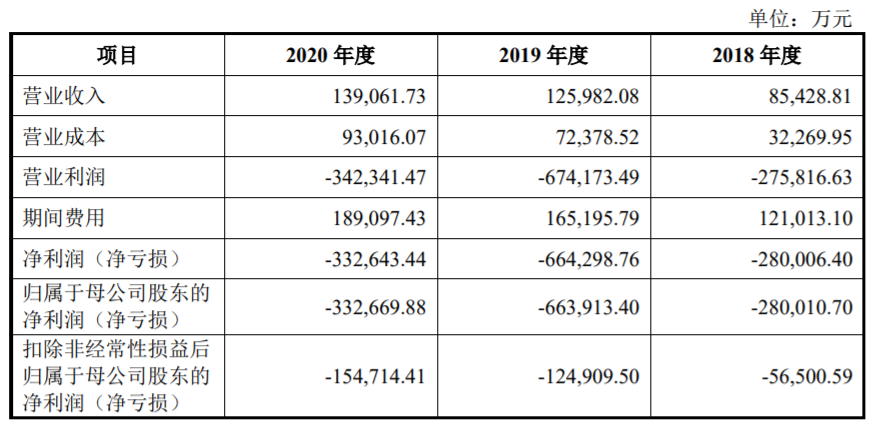

财务数据方面,2018—2020年,营收分别为8.54亿元、12.60亿元和13.91亿元;扣非后归属母公司股东的净亏损为5.65亿元、12.49亿元、15.47亿元,三年累计扣非净亏损为33.61亿元。其中三年投入研发费用分别为6.06亿元、10.35亿元和9.99亿元,占同期营业收入的比例分别为70.94%、82.15%和71.87%。

值得注意的是,三年中旷视科技经营活动产生的现金流量净额分别为-7.47亿元、-15.91亿元及-10.33 亿元,呈现持续净流出状态。

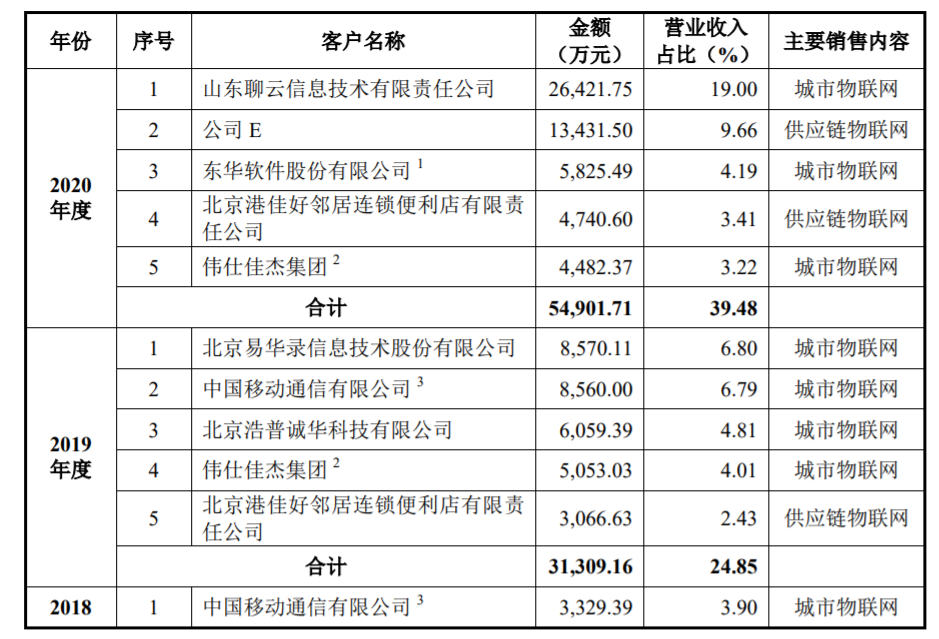

另外据招股书资料显示,自2018年至2020年,期间旷视科技头部客户变动频繁,若上市后成长性及变现问题成为关注重点,对此上市委要求该公司结合主要客户不稳定,集中度不高,且非行业龙头的情况,进一步阐述公司的核心技术竞争力和未来发展前景。

虽然,旷视科技主要客户并不稳定,但三年间其营收水平持续增长,年复合增占率达到27.59%,这与其能够快速找到替补客户有直接关系,但这种情况是否存在可持续性并不确定,也会影响市场对其提供的产品服务能力提出质疑。

上市后的旷视科技,仍将不可避免的持续高投入,亏损状况也无法短时间扭转,但如果能在稳定客户的基础上逐步提高市占率,也不失为有效提高后期融资能力的杠杆,但是随着四小龙企业逐步登陆资本市场,在这一领域的竞争压力也会继续增大,成为一场旷日持久的资本争夺战。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。