麦肯锡全球银行业报告统计,作为打通普惠金融“最后一公里”的密钥,相较传统银行,数字化银行的获客成本可降低98%,数字化转型的“甜头”,使得近年来数字化风暴席卷银行业,诸多银行纷纷加码数字化。建行成立建信金融科技公司;民生银行董事长洪崎表示,“在科技人才队伍建设方面,计划3年内达到2500人规模”等;工商银行提出“全量客户”概念,将场景建设作为获客突破口,打造了“工银小白”“银校通”等一批标杆场景;浦发银行则提出打造 “科技合作共同体”,主动联合金融科技公司寻求改变。

注:部分银行对金融科技的投入一览

条条路路通罗马,谁是银行转型最优解?

银行数字化转型方式各不相同,可谓“条条道路通罗马”,总的来说,银行数字化转型根据介入的程度,大体上分为三种方式,内部研发、收购金融科技公司、与金融科技公司合作。

内部研发即通过借鉴金融科技产业创新思路,自行研发创新金融技术,这不仅涉及大量资金与成本的投入,且探索周期长试错成本高。例如兴业银行旗下的兴业数金业务,是兴业孕育10年的科技输出业务,直到2015年才分拆成立独立公司。数字化转型模式虽已跑通,但投入产出比却不尽人意,这让预备踏足自研的金融机构望而却步。

收购金融科技公司即通过与专业投资机构联动,由金融机构投资或参股金融科技创业公司,来构筑双方深度业务合作。虽然收购模式短平快,但两机构的基因契合度成为核心问题,出现排异反应的收购案例并不占少数。

合作共赢即银行业和科技公司加速融合。金融科技公司通过研发、风控、人力、智能决策等一条龙式的科技服务,帮助银行提升服务效率、降低成本。花旗银行与美国旧金山Landingclub、桑坦德银行与Kabbage的合作都是这个模式。据麦肯锡统计,全球排名前100的银行中,有52%的银行通过与科技公司合作来强化自己的数字化能力。近期举办的“转型创新 重新出发”中国银行家论坛上,中国银行业协会秘书长黄润中更是9次提到“合作”一词:通过与外部平台的合作提升用户体验;通过与科技巨头合作赋能新业态。在金融科技的浪潮之下,开放、合作在当下已然成为银行业发展的趋势,寻求可靠的合作伙伴成为传统金融机构最合适的选择。

多措并举,闪银助力金融机构打好“科技牌”

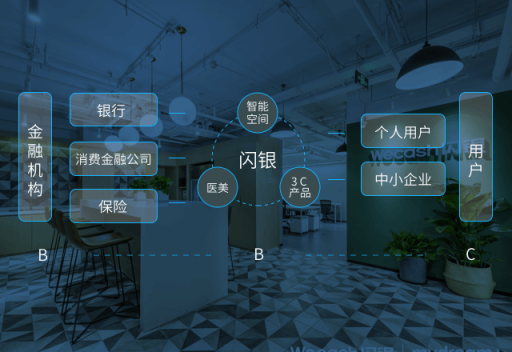

作为中国第一家基于机器学习技术的金融科技公司,闪银在技术、用户层面发力并打出科技牌,全面助力银行数字化。

技术层面,一方面依托海量互联网信息,打造国内首个人工智能信用评估体系(Lending AI),实现了秒量级快速精准的信用评估决策;基于该评估结果,撮合个人用户和机构快速高效的完成交易。数据显示,闪银风控系统能够平均降低70%以上的欺诈风险,以及40%以上的坏账率。另一方面,通过自主研发的3R模型,Rules(规则)、Rank(排序)、Regression(回归),提供海量数据机器学习训练,使银行实现全自动的业务流程管理,将业务周期缩短至3分钟,业务效率提升6000倍。提高效率。

用户层面,通过B2B2C模式,闪银将自身的用户与传统金融机构对接,帮助金融机构用较低的成本和较高的效率接触全新客群,而且能够使金融机构在更好地运营存量业务、挖掘更深的用户价值的基础上,获得大量增量业务和收入,实现模式的转型和战略的升级。目前,闪银已累计帮助超过50家金融机构完成了4000万用户的交易。

当下,数字经济迸发出磅礴力量,以大数据、云计算、AI等为代表的数字技术加速向各领域广泛渗透,在闪银等实力金融科技平台的助力下,通过新技术提升业务效率,改善用户体验,巩固和拓展客群,银行转变传统经营模式,打造数字化银行,建设现代银行业体系之路也将越走越宽。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。