中信建投3月12日发布的分析师研究报告,对猫眼娱乐未来增长趋势表示乐观,并给予“买入”评级。

中信建投在研报中表示:有鉴于消费升级、娱乐基础层设施的发展和更多高品质国内电影的上映,预计国内的电影市场将在可见的未来保持健康增长。 考虑到猫眼与控股股东的关系稳固、大数据优势明显、垂直整合能力显著,我们认为猫眼将在未来2-3年实现强劲增长。首次覆盖猫眼娱乐,并给予“买入”评级。基于DCF模型,我们给定25.4港币的目标价,对应2020财年15.3倍的市盈率。我们的目标价与目前的股价相比有54.5%的上升空间。

国内娱乐市场欣欣向荣,在线服务平台迎来“黄金时代”

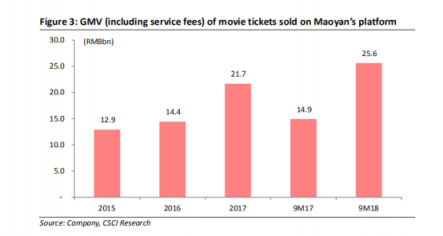

受益于消费升级、娱乐基础层设施的发展和更多高品质国内电影的上映,国内的电影市场在过去的几年见证了高速成长,并在2017年成为按票房收入分的全球第二大电影市场。与此同时,在线电影票务的渗透率已由2012年的18.4%提升至2018年前九个月的85.5%。由于票房收入增速高(2018-20年的年复合增长率达8.5%)、在线票务渗透率不断提升,我们认为在线电影票务市场将在未来继续维持健康增长。随着过去几年国内在线票务市场的整合,龙头公司已经稳定了其行业的领先地位,并计划在未来加强服务的垂直整合以及地理扩张。

垂直整合和服务多样化确保公司在行业中的绝对龙头地位

猫眼是中国目前最大的在线电影票务服务平台。根据iResearch数据显示,截至2019年前九个月,猫眼的GMV市占率达61.3%。依赖其控股和战略股东强大的平台作为流量入口,猫眼的用户覆盖市场份额大幅提升。截至2018年前九个月,公司的平均MAU达1.346亿。同时,公司的大数据分析能力强,可以为商业伙伴提供宣发和分销服务,并将服务延伸至内容产品和电子商务等方向。

盈利能力可见性高

2015-17财年,猫眼收入的年复合增长率高达106.6%。随着票务补贴的不断减少,收入来源的多样化以及规模效应的逐渐提升,猫眼已具备能力在未来的1-2年实现扭亏为盈。有鉴于此,我们预计2017-20年公司的收入/经调整后的EBITDA以及经调整后的净利润分别实现34.4%/128.0%和134.0%的年复合增长率。

估值和投资风险

根据DCF模型,我们给定25.4港币的目标价。公司2019/20财年的市盈率分别为18.9/9.9倍。主要的投资风险体现在同业竞争加剧、娱乐产业增长放缓以及在线电影票务补贴高于预期。

(中信建投分析师:许绮雯XU Qiwen CE No.: BIC457)

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。