近期,随着沪指站上3000点大关,A股行情彻底爆发,中国资本市场引发全球关注。对此,老虎证券资管合伙人徐杨在接受《证券之星》专访时表示,中国资本市场,不管是从全球估值的角度,还是从赌中国国运的角度,是全球投资人不可忽视的投资标的。未来的话,看得长远一些,中国资本市场的潜在回报率,应该是位居全球前列的。

以下是对话全文:

证券之星:徐总您作为老虎证券的资深合伙人,UP Fintech Asset Management的CEO,在全球资产配置方面有着丰富的经验。我们理解在全球范围内配置资产其实对管理人的要求更高,要求其对不同地区的资本市场都要有比较深刻的理解和长期的跟踪。那么放眼全球,您觉得现阶段国外主流的资本市场与国内还存在着哪些方面的不同?

徐杨:讲到资产市场,我们总会谈2个维度:资本市场的深度和广度。资本市场的深度,实际上说的就是资产市场的规模和产品。规模要大,产品要丰富,为广大参与方提供足够的空间。这个角度来看,过去的10年,中国资产市场已经有了长足的进步。另外一个维度,广度,说的是资产市场的结构和层次。结构稳定、层次丰富的资本市场,能让不同类型的参与方共同参与进来,保证市场的活跃度。从总体上来看,国内资产市场与国外主流资产市场,不同的地方已经比较少了。从微观的层面上来看,特别是财富管理这一块,国内和国外的差别还比较大。从去年开始,国内开始推行基金投顾试点,基金投顾实际上就是我们俗称的买方投顾或者是全权委托。这一做法,在国外的主流资本市场中,已经发展了大几十年了,并且是主流的财富管理手段。国内资本市场中财富管理这一块的发展,非常值得期待。

证券之星:近期包括巴菲特和芒格在内的国际投资界大佬都相继发声看好中国资本市场,鼓励全球投资人将目光投向中国。近日A股走势强劲,单日涨幅创5年来新高,A股总市值更是创历史新高。在当前的大背景下,您怎么看待中国资本市场的未来走势?

徐杨:我一直都非常看好中国资本市场。巴菲特和芒格都说过,投资就是赌国运,只要国运赌对了,剩下的事就稍微简单了。18年我参加巴菲特股东大会,得到机会现场提问两位股神,他们就非常肯定的说:“很多美国投资人正在错过投资中国的机会”。中国资本市场,不管是从全球估值的角度,还是从赌中国国运的角度,是全球投资人不可忽视的投资标的。未来的话,看得长远一些,中国资本市场的潜在回报率,应该是位居全球前列的。伴随着人民币国际化和境内外资本市场间的资金更频繁的流动,A股市场相对于全球股票的低估值和率先从疫情中恢复的经济增长预期,对国际资本的吸引力凸显。

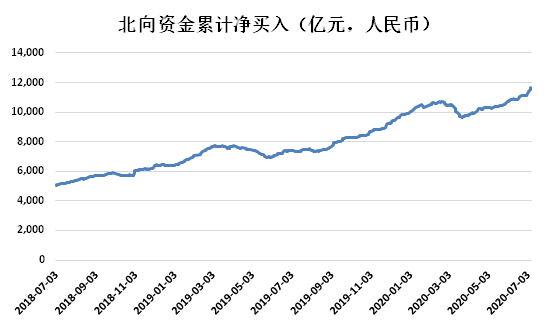

从北上资金的规模来看,国际资产通过沪港通和深港通的净买入成交额已达近12万亿,是3年前的两倍多。

此外,科创板推出和创业板改革也在吸引着海外优质中概股的回流,以及为大型中国独角兽在本土上市提供了充分的条件。同时,前证监会主席肖钢昨天在也表示,党中央从来没有像现在这样重视资本市场。沪深两市近五日平均成交额接近1.3万亿元,已经超过了今年1月和去年2月的阶段性牛市,市场增量资金汹涌。

证券之星:随着后疫情时代国内经济活动的逐步恢复,国内居民生活也逐步恢复正常。那么从宏观角度来看,您觉得本次疫情对我国居民的投资行为和理财偏好会产生哪些深远的影响?

徐杨:

人们会更注重买基金增厚投资理财收益,因为宝宝类理财收益跌破1.5%,国内的ETF规模逐年增加,人们有了更多的投资工具选择

一些教你如何买基金的买方投顾平台如且慢等崛起,会产生一批接受了更多的投资与资产配置理念教育的理性投资者,使投资者对回报和风险建立更理性的预期

长期来看有助于国内市场投资者结构优化,投资者将钱交给专业的、拥有更多的研究资源的基金经理打理,比自己听消息追涨杀跌要更靠谱

证券之星:我们调研发现,其实很多投资人也希望进行全球化的资产配置以抵御系统风险并提高收益率,但是在科技发达的今天,投资人在投资全球的时候还是面临着种种困境,如开户难、语言障碍、选股难等。老虎证券作为全球领先的互联网券商,可以为投资人投资全球提供哪些优质服务?

徐杨:这个说的非常对。语言障碍,其实是妨碍投资人实现全球资产配置的主要障碍。因为语言不同,就导致对标的的陌生,从而在心里上产生惰性,这也是我们经常讲到的“本土偏见”,也就是投资人不理性的、过多的投资于自己熟悉的本土市场,而不是根据合理的框架,来做资产的全球分散。老虎证券从创立以来,就以金融科技为主要手段,在一个APP上,实现股票、ETF、期权、期货、现金管理等大类资产的投资能力,而且可投资市场涵盖了沪港通、深港通、美股、港股、英股等主要市场。老虎不仅链接了丰富的资产,也有自己自营的全球资产配置产品(GTAA),通过科学可靠的战术资产配置,在上一次股市大幅向下波动中表现优异。另外,在丰富的投资品种和优异的金融科技体验上,老虎证券还特别加强了投资人教育,有活跃度非常高的投教社区,让大家能够学习和交流全球投资标的,从而大大降低投资全球的门槛。

证券之星:交易型开放式指数基金,即ETF,一直是近期一个比较热门的投资品种,受到投资人的追捧。日前,老虎证券成功发行首只互联网ETF基金,TTTN,成为首个在美国市场独立发行ETF的中国公司。那么针对投资人如何选择ETF,您有哪些建议?

徐杨:我们布局ETF很早,而且一发行就发行在了全球ETF历史最悠久也是竞争最激烈的美国市场。美国现有超过2400只ETF,选取ETF确实不是一件容易的事。很多ETF名字不一样,但是最后表现出来的结果,都大同小异。作为投资人,首先要看这个ETF,是否是一个指数型ETF,还是说是一只不追踪任何指数的主动型ETF。指数型ETF是市场的大头,如果看指数型ETF的话,一定要看这个ETF追踪的是什么指数。比如,标普500指数,是美国最重要的三个指数之一。美国市场上,追踪这个指数的ETF,抛去杠杠型和反向的,有4只。分别是SPY,IVV,VOO和SPLG。这个4个ETF中,规模最大的是SPY,有2750亿美金,最小的是SPLG,规模在55亿美金。对于一般的投资人,除非你每次买卖几十亿美金上下,SPLG的规模也足够了。这时,对与投资追踪标普500的ETF来说,当规模无所谓的时候,管理费低廉,就更种重要了。这里面的4只ETF,SPY管理费是年化0.09%,剩下 3只都是0.03%。如果在管理费相同的3只里面选,一般会选IVV,因为IVV的发行时间更长,同时规模也有1950亿美金。

被动跟踪指数的跟踪误差也是必须留意的,如果指数年化跟踪误差过大,投资者复制指数表现就会打折扣。

证券之星:在进行资产管理和资产配置的过程中,您更关注哪些行业及板块?具体到公司的话,您更看重公司的成长性还是估值方面的优势?

徐杨:科技互联网板块是未来经济发展的大方向,这次疫情下,实体经济都受到不少的影响,而另一方面,提倡减少外出宅在家中,线上流量爆棚。培养了用户在线办公、在线学习、在线购物等众多在线习惯。互联网打破了人们交流的物理空间限制。全球互联网的渗透率(即网民数)在提高,单用户价值也在提升。

具体到公司更看重公司的成长性。互联网公司我们不能简单地用传统绝对估值法DCF模型和相对估值法PE、PB来简单地估算。由于成长中的互联网公司盈利能力较弱,往往导致其市盈率显得极其高。互联网企业的增长通常存在一个拐点,在拐点之后,企业的业绩增速可能会呈现100%以上甚至几倍、几十倍的增加。简单地以当前市盈率上百倍就认为互联网企业太贵,就太表面了。对于互联网企业,我们要研究其商业模式,明确企业所处的发展阶段和变现模式。 在公司的初期阶段,更应该关注公司的用户数增长情况和单用户收入(ARPU)情况。

证券之星:2020年注定是不平凡的一年,上半年伴随着国际国内疫情的跌宕起伏,全球经济和资本市场也处在一个动荡调整的状态。那么在这种情况之下,我们UP Fintech Asset Management在下半年是否有一些战略上面的规划和转型。

徐杨:不管是财富管理,还是资产管理,核心就是要为客户提供长期的价值。这种长期的价值,往往表现在帮助客户穿越跌宕起伏的市场周期,在市场大幅度波动时,让客户安心。我们的核心策略,都是经过长时间的测试和实践的,结合了传统金融学和行为金融学理论知识,不会因为短时间的市场动荡调整,就轻易的调整。做投资,抓的就是核心和确定性,通过科学的投资框架和大量的数据测试,在市场中反复验证,这些核心的理念,是不会变的。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )