富途资讯10月29日消息,本周四世茂服务(00873.HK)发布公告,公司发行约5.88亿股,每股定价16.6港元,每手1000股,预期10月30日上市。

公开发售阶段世茂服务获13.86倍认购,分配至公开发售的发售股份最终数目为5882.4万股,占发售股份总数的10%(于任何超额配股权获行使前)。合共接46108份有效申请,一手中签率50%,认购20手稳中一手。

此外,国际发售获大幅超额认购,发售股份最终数目约为5.29亿股,相当于发售股份总数的90%(于任何超额配股权获行使前)。富途资讯整理相关数据如下表:

所得款项净额约56.95亿港元将用作以下用途(假设超额配股权未获行使):约65%将用于通过多种渠道继续扩大业务规模;约15%用于增加用户和资产为核心的增值服务种类;约5%用于升级信息技术系统及智慧技术;约5%用于吸纳及培养人才;约10%用作营运资金及其他一般企业用途。

据悉,世茂服务是中国领先的综合物业管理及社区生活服务提供商,于中国提供物业管理服务及若干增值服务超过15年。截至2020年6月30日,公司的合约总建筑面积达125.5百万平方米,覆盖中国26个省份108个城市。

根据中指院的资料,按2019年综合实力计,公司获中指院评为「中国物业服务百强企业」第12位,而于2018年至2019年按收入增长率计,公司在中国物业服务二十强企业中分别排名第3位。

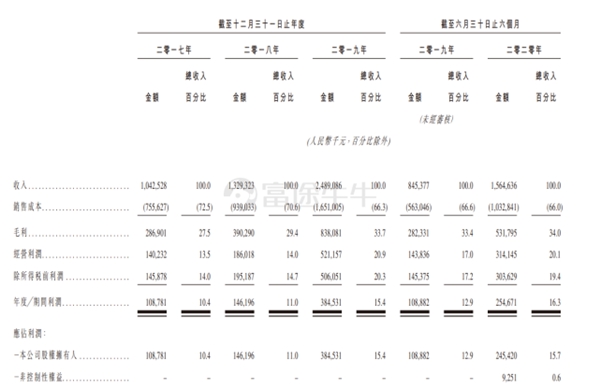

财务数据方面,公司2017财年至2019财年总收益分别为人民币10.43亿元、13.29亿元及24.89亿元,复合年增长率为54.5%;同期净利润分别为人民币1.09亿元、1.46亿元及3.85亿元,复合年增长率为88%。截至2020年6月30日止六个月,公司收入15.65亿元,同比增长85.1%,净利润2.55亿元,同比增长133.9%。

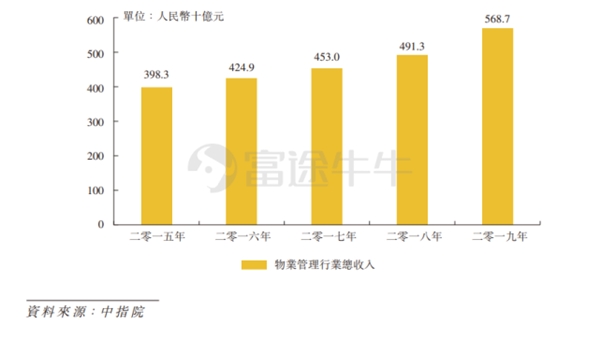

行业方面,受物业管理行业的在管建筑面积显著增加及增值服务扩大所驱动,中国物业管理行业总收入达人民币5,687亿元,于2015年至2019年的复合年增长率为9.3%。

同时,近年来中国物业服务百强企业的物业管理服务收入通过内部增长及外部收购录得稳步增长。根据中指院的资料,中国物业服务百强企业物业管理服务的收入均值由2015年的人民币450.3百万元增加至2019年人民币817.0百万元,复合年增长率为16.1%。

筹资用途方面,公司拟将股份发售所得款项净额用于以下用途:约65%将用于通过多种渠道继续扩大业务规模;约15%用于增加用户和资产为核心的增值服务种类;约5%用于升级信息技术系统及智慧技术;约5%用于吸纳及培养人才;约10%用作营运资金及其他一般企业用途。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )