极客网·极客观察3月15日 据研究机构Juniper Research最新报告,一旦虚拟货币在国内支付中得到更广泛的采用,那么到2030年,全球中央银行数字货币(CBDC)的价值将从目前的1亿美元将跃升到2130亿美元。这其中,92%将发生在国内支付场景,因为跨境支付系统的采用面临一些巨大的挑战。

国家支持的数字货币好处多

报告指出,数字货币以传统法定货币为后盾,可以促进金融包容性,因为客户不必拥有银行账户即可持有这些货币。他们可以使用加密的“数字钱包”,这些钱包存在于云端、台式电脑或笔记本电脑上,甚至是U盘上。

例如,通过跨境CBDC支付系统,移民可以将资金汇回其祖国,而无需支付电子转账的高昂费用。企业也将能够以更便宜、更快的结算方式为商品和服务进行跨境支付。

Ameritrade前CTO、网络安全研究公司CTM Insights执行合伙人Lou Steinberg表示,央行支持的数字货币还将降低印刷和替换货币的成本,有助于改善欺诈检测,并使支付给骗子的资金更容易被追踪和回收。

“这将简化和加快跨境支付,降低处理支票、电汇等的成本和复杂性。与比特币等加密货币不同,受政府信用支持的货币将确保货币的价值得到谨慎管理。而各国政府在管理和维持法定货币价值的同时,可以调整从货币供应到利率的一切。”他补充到。

数字货币还可以消除现金交易的匿名性。在消费活动受到密切监控的一些国家,将会让政府知道某人买票看什么电影,以及他们是否在酒吧消费,而通常这些行为很难用现金追踪。

美国数字货币进展相对缓慢

报告还指出,在开发CBDC方面,与中国等采用数字货币等国家相比,美国一直是一个缓慢的追随者。中国、澳大利亚、泰国、巴西、印度、韩国和俄罗斯已经或将在今年开始试验项目。到2030年,英格兰银行和英国财政部计划推出数字英镑或英国央行数字货币。

Steinberg认为,重要的是哪个国家的数字货币首先得到广泛采用,因为做到这一点的国家将为大多数其他国家制定全球规则。

他解释说:“哪个国家首先建立大型国际支付系统,就会形成一个事实上的标准,后来者将不得不采用这个标准。其他国家正在取得进展,美国也需要研究数字美元,我们需要优先考虑建立一个基于数字美元的国际支付和结算系统,这相当于下一代SWIFT网络。”

“在另一方面,有些国家发行两种货币,其中一种只允许外国人使用(这样他们就知道哪些公民在向外国人收款)。如果我们希望围绕隐私制定标准,就需要制定一个标准。如果我们希望美元保持‘储备货币’的地位,就需要为跨境网络设定标准。而在这方面落后就意味着必须遵守他人的规则。”他强调。

全球114个国家正研究数字货币

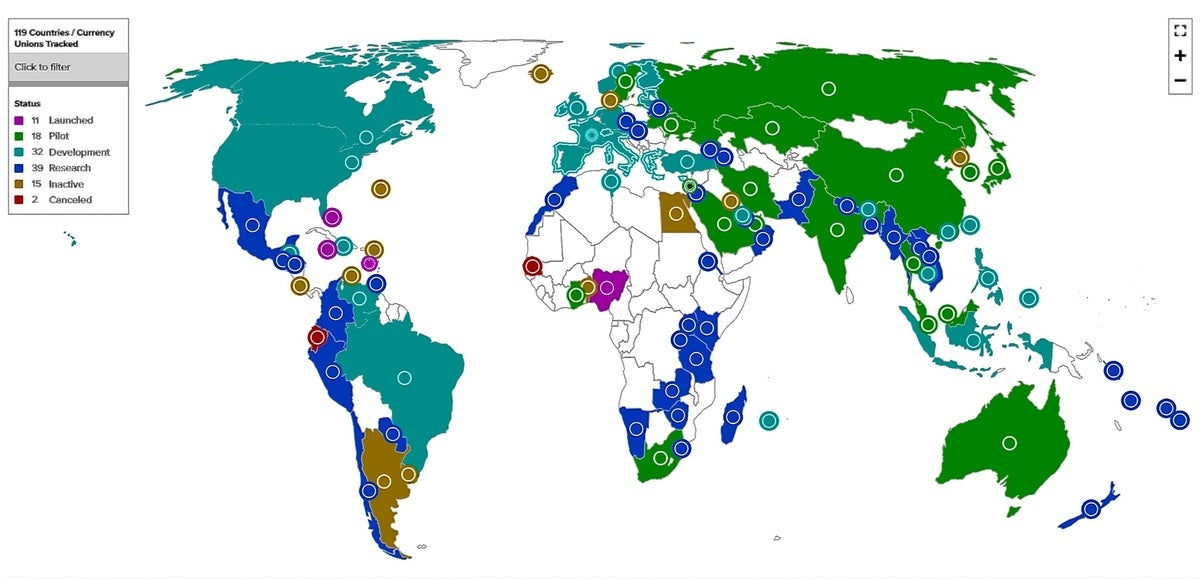

总部位于华盛顿的智库大西洋理事会声称,目前全球有114个国家(占全球GDP的95%)正在研究和开发CBDC,其中10%的国家推出了通用CBDC网络,16%的CBDC项目处于试点阶段,30%处于开发阶段,27%仍处于研究阶段。

Steinberg指出,“美国现在已经落后了。好消息是,国家已经开始意识到这一点。”例如,美国总统拜登2022年3月发布了一项行政命令,呼吁通过美联储对开发国家数字货币进行更多研究。该命令强调了对加密货币进行更多监管的必要性,因为加密货币已被用于洗钱等犯罪活动。

美国的立法者还提议了允许美国财政部创建数字美元的法案,这种电子美元将允许人们在手机上使用代币或通过银行卡而不是现金支付。

多年来,美联储也一直在调查建立CBDC的问题。去年11月,纽约联邦储备银行开始开发为名为“Project Cedar”的CDBC原型,其制定了一个基于区块链的框架,有望成为跨国支付或结算系统的试点。该项目是与新加坡金融管理局的一项联合实验,旨在探索分布式账本的互操作性问题,目前处于第二阶段。

数字货币成功还需要系列条件

由于CDBC是由各国央行发行的,它们最初将主要针对国内支付,随着系统的建立和各国使用的CDBC之间的联系,跨境支付才会到来。然而,CBDC成功的关键将是跨境支付和零售商家的接受度。

大西洋理事会声称,CDBC还需要一个复杂的监管框架,包括隐私、消费者保护和反洗钱标准等。在采用该技术之前,这些框架需要更加健全完善,因为新的支付系统可能危及所在国家安全。

大西洋理事会声称,“例如,这可能限制美国追踪跨境流动和实施制裁的能力。从长远来看,美国缺乏领导力和标准可能会产生地缘政治后果,特别是如果一些国家在CDBC的发展中保持先发优势的话。”

Steinberg对此表示认同,他指出,“完全分布式的支付系统具有风险,电子钱包会被盗窃,交易有效性(共识)也会被欺骗。设计良好的支付系统在当前和将来都是非常安全的,而设计糟糕的系统将导致广泛的盗窃和欺诈。”

Juniper的研究报告指出,迄今为止,围绕CDBC的商业产品开发仍然缺乏,央行可以利用的明确平台也很少,这是当前数字货币市场的一个重大限制因素。为了取得成功,任何CBDC平台都需要一个完整的端到端金融网络,包括批发能力、数字钱包和商家接受度。

Gartner也表示,各国央行面临的挑战之一是如何实现比现有支付系统更有价值的CBDC。此外该机构提出CBDC的成功还取决于智能合约带来的“可编程性”。例如,作为正在进行的数字人民币(e-CNY)试点的一部分,中国银行成都分行正在使用智能合约来管理学校课外活动的款项支出,例如买票参观博物馆,这可以减少在课程取消或学生无法上课时对第三方处理退款的依赖。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。