AI Agent 初创公司正在通过压缩传统时间线改写 VC 融资规则——在估值飙升的同时快速完成连续融资轮次,并迅速实现商业化成熟。

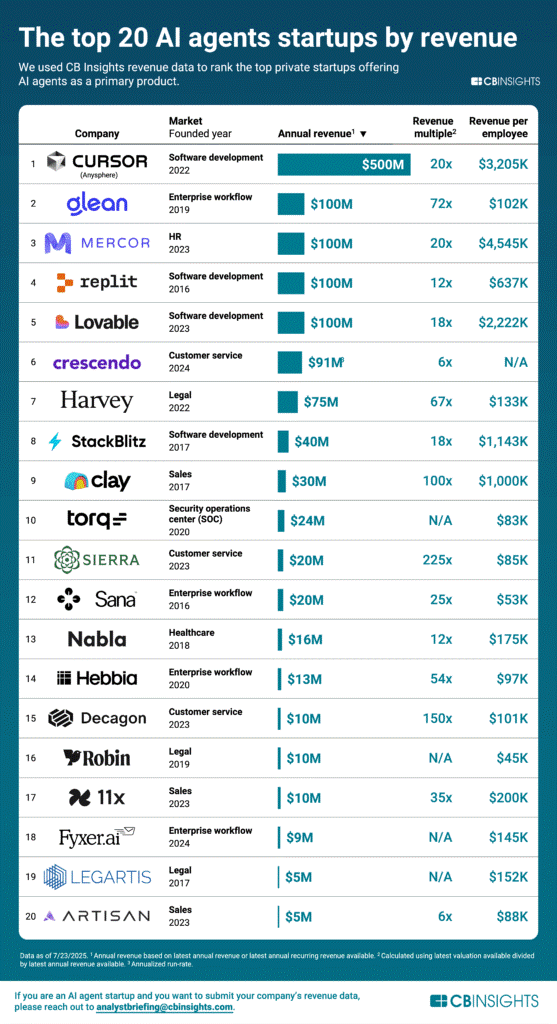

根据 CB Insights 商业成熟度数据,这些公司中有 42% 已经部署或商业化其解决方案(部署中、扩展中、已确立),部分领先企业年经常性收入(ARR)甚至已突破 1 亿美元。这包括 Anysphere 的 Cursor(5 亿美元 ARR)以及 Windsurf 和 Moveworks——这两家在被收购前不久刚达到 1 亿美元 ARR。

这种商业进展表明企业正在快速采用特定类型的 AI Agent,同时也揭示了早期市场赢家。收入最高的公司通常瞄准工作流密集的行业——主要是编程和企业工作流——这些场景中 AI 能带来立竿见影的投资回报。预计这些类别将继续推动采用率(和收入),并预测到 2025 年底,企业级 AI Agent 和 Copilot 市场的年收入将从 2024 年的 50 亿美元增长至近 130 亿美元。

关键要点

• 高收入 AI Agent 初创公司平均成立时间不足 5 年,其中 50% 成立于过去 3 年。这标志着这些原生 AI 公司产品规模化与货币化的速度——近期爆发案例包括 Cursor(5 亿美元收入,2022 年成立)、Mercor(1 亿美元,2023 年成立)和 Lovable(1 亿美元,2023 年成立)。

• 客服 AI Agent 享有最高估值溢价,其平均收入倍数达 127 倍,而收入前 20 的 AI Agent 平均仅为 52 倍。这一差距表明投资者押注客服 AI 将出现激进收入增长,动力来自该行业普适的市场适用性,以及企业将快速用 AI Agent 取代人工支持团队的预期。

• 部分 AI Agent 初创公司已实现与科技巨头相当的资本效率。Mercor(人均收入 450 万美元)和 Cursor(人均 320 万美元)已超越微软(2024 财年人均 180 万美元)和 Meta(2024 财年人均 220 万美元),并接近英伟达的效率水平(2025 财年人均 360 万美元)。

随着新参与者(包括初创公司和转型 AI Agent 的科技巨头)以创纪录速度涌入市场,问题在于这些早期收入胜利能否转化为可持续的市场地位。预计竞争壁垒将通过以下方式形成:专有数据优势、垂直行业深度专业化,以及通过深度集成到客户关键业务流程来创造转换成本。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。